Wijzigingen Bright Lifecycle fonds

Beleggen bij Bright vanaf 2025

Bij Bright hebben we een heldere en overzichtelijke beleggingsstrategie. Deelnemers hoeven niet te kiezen en komen vanzelf in een passende, standaard lifecycle terecht.

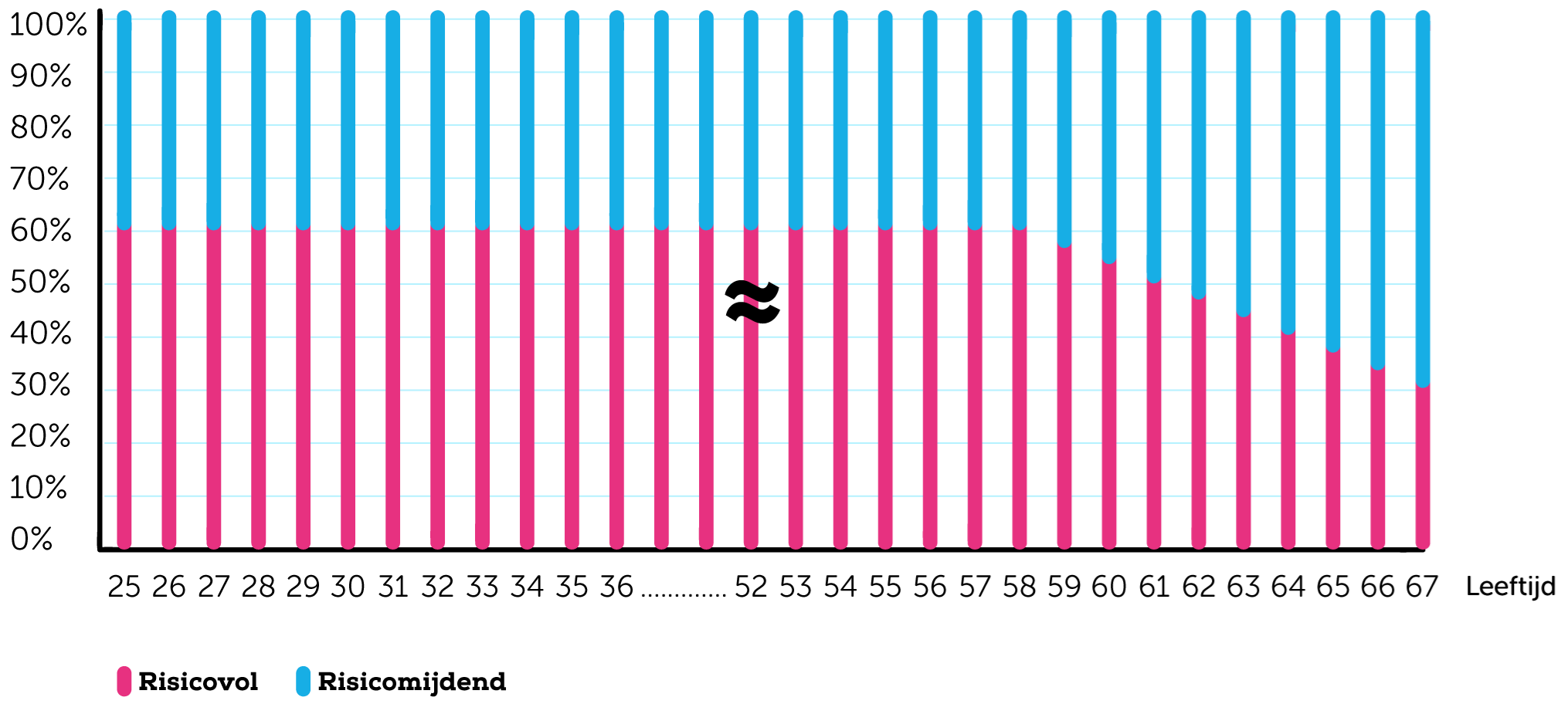

Die standaard lifecycle had een verhouding van 60% aandelen en 40% obligaties. Tien jaar voor pensioenleeftijd bouwde het risico af naar een verhouding van 30% aandelen en 70% obligaties. Deze strategie heeft geleid tot stabiele, goede rendementen en een snelle groei van ons ledenaantal, inmiddels ruim 31.000. Nu, tien jaar na de start van Bright, is het tijd voor een aantal veranderingen.

We hebben geluisterd naar onze leden en gekeken naar ontwikkelingen in de markt op het gebied van lifecycle beleggen. Daarom voeren we per begin 2025 aanpassingen door in het Bright Lifecycle Fonds. Leden hoeven hiervoor niets te doen, de veranderingen worden de komende maanden geleidelijk doorgevoerd.

Wat hetzelfde blijft

- Beleggen bij Bright blijft helder en overzichtelijk. We doen dit via een lifecycle die is afgestemd op de leeftijd van de deelnemer;

- Leden hoeven geen keuze te maken. De standaard lifecycle moet voor een zo groot mogelijk aantal leden een goed pensioen opleveren;

- Ons doelrendement blijft 4% boven inflatie (bij een langjarige inflatie van 2% is dit dus 6%).

Wat er verandert

- De twee subfondsen van het Bright LifeCycle Fonds krijgen een andere naam en inhoud.

‘Neutraal’ wordt ‘Groei’ en gaat voornamelijk bestaan uit aandelen. ‘Defensief’ wordt ‘Inkomen’ en gaat met name bestaan uit obligaties en green bonds. De naam en samenstelling van deze fondsen kunnen leden ook terugzien in hun Bright omgeving;

- De standaard lifecycle wordt wat offensiever in de opbouwperiode (aandelen/obligaties: 75/25) en krijgt een 5 jaar langere afbouwperiode (aandelen/obligaties 30/70). De overgang naar de nieuwe situatie gaat geleidelijk;

- Binnenkort kunnen leden ook kiezen voor meer of minder risico. Naast de Standaard LifeCycle komen er lifecycles met afwijkende risicoprofielen. Hiermee komen we tegemoet aan de wens van een deel van onze leden. We werken momenteel hard aan het realiseren hiervan. Zodra deze optie beschikbaar is, horen leden dit direct.

Dit was de informatie in het kort. Hieronder kun je in meer detail lezen over de veranderingen en vind je ook een link naar de FAQs.

De situatie voor 1/1/2025

Om goed te kunnen uitleggen wat er verandert, lichten we eerst de ‘oude’ structuur (voor 1/1/2025) toe. Het Bright LifeCycle Fonds had een neutraal fonds en een defensief fonds. Het neutrale fonds had een verdeling van ongeveer 60% risicovolle beleggingen (aandelen) en 40% risicomijdende beleggingen (obligaties). Het defensieve fonds had een verdeling van ongeveer 30% risicovolle beleggingen en 70% risicomijdende beleggingen. Leden hoefden en konden zelf niet ‘aan de knoppen zitten’. In de opbouwfase belegde je volledig in het neutrale fonds. 10 jaar voor AOW werd het risico geleidelijk afgebouwd en ging er maandelijks een klein deel naar het defensieve fonds. Aan het eind van de 10 jaar was je volledig in het defensieve fonds belegd.

Wat is er veranderd?

1. Aangepaste structuur Bright Lifecycle fonds (1/1/’25)

Het Bright LifeCycle Fonds heeft twee subfondsen, die voorheen ‘Neutraal’ en ‘Defensief’ heetten. Per 1/1/2025 zijn deze veranderd van naam en samenstelling. ‘Neutraal’ is nu ‘Groei’, met voornamelijk aandelen en ‘Defensief’ is nu ‘Inkomen’, met voornamelijk groene obligaties (green bonds). ‘Groei’ heeft als doel vermogensgroei op lange termijn en ‘Inkomen’ heeft als doel inkomensbehoud.

Als deelnemer beleg je niet in het ene OF het andere subfonds. Jouw portefeuille bestaat uit een combinatie van beide en dus uit een verdeling van aandelen en obligaties. Je hoeft hier zelf nog steeds geen keuze in te maken; wij bieden een standaard lifecycle aan. De verdeling tussen de twee subfondsen Groei en Inkomen verandert wel enigszins.

Geleidelijke overgang

De transitie van de oude naar de nieuwe situatie zal geleidelijk verlopen. De komende maanden verschuift de verdeling in de standaard lifecycle richting 75% aandelen/ 25% obligaties. Dit gebeurt in maandelijkse stapjes en niet met een ‘big bang’. Het subfonds Groei gaat stapsgewijs richting bijna 100% aandelen en het subfonds Inkomen richting bijna 100% obligaties. Dit doen we zo vanuit oogpunt van risicospreiding en kostenbeheersing.

Deze aanpak moet voor zoveel mogelijk deelnemers de kans op genoeg pensioen bieden.

2. Offensief beleggen in de Standaard LifeCycle (1/1/’25)

De standaard lifecycle gaat er iets anders uitzien dan voorheen. Tijdens de startperiode gaan we offensiever beleggen. Daar tegenover staat dat de afbouwperiode langer wordt. Deze twee aspecten gaan hand in hand: door de afbouwperiode te verlengen, wordt het mogelijk om offensiever te beleggen in de beginjaren. De start van de risicoafbouw schuift 5 jaar naar voren en gaat van 10 jaar naar 15 jaar.

Visueel ziet de verandering van de oude naar de nieuwe standaard lifecycle er als volgt uit:

- De standaard lifecycle wordt in de opbouwfase 75% subfonds Groei (aandelen) en 25% subfonds Inkomen (obligaties).

- 15 jaar voor de pensioenleeftijd bouwen we deze lifecycle af naar een verdeling van ongeveer 30% aandelen en 70% obligaties. Leden krijgen hier ruim op tijd bericht over.

3. Mogelijkheid om te kiezen voor meer of minder risico (Q1 ’25)

De risico-rendementsverhouding van de nieuwe standaard lifecycle moet voor zoveel mogelijk mensen leiden tot het doelrendement van 6% (ofwel 4% bovenop een langjarige inflatie van 2%). Maar de nieuwe structuur biedt ook mogelijkheden om af te wijken van de standaard lifecycle en dus leden meer keuzemogelijkheden te bieden. Dit is een nieuwe insteek voor Bright. Hiermee komen we tegemoet aan een behoefte die leeft bij een deel van onze leden aan een offensief beleggingsprofiel. Concreet betekent dit dat we in de loop van Q1 2025 de volgende extra opties aan leden zullen aanbieden:

- De mogelijkheid om te kiezen voor alternatieve lifecycles, met een ander risicoprofiel dan de standaard lifecycle;

- De mogelijkheid om te kiezen voor een geheel eigen verdeling (minder of meer risicovol) tussen de subfondsen Groei en Inkomen, buiten de lifecycles. Let wel op: in dit geval wordt het risico niet automatisch afgebouwd. Als je toch wilt afbouwen, kun je dat zelf op ieder moment ‘aanzetten’ door te switchen naar een lifecycle.

Kennis- en ervaringstoets

Beleggen buiten de standaard lifecycle betekent kiezen voor meer of minder risico en daarbij mogelijk ook voor een afwijkend rendement. Het is essentieel dat leden snappen waar ze voor kiezen. Wie wil beleggen buiten de standaard lifecycle, moet daarom eerst een kennis- en ervaringstoets afleggen.

Wat betekent dit voor jou als lid?

We zeggen het nog maar een keer: deelnemers hoeven niets te doen. De wijzigingen worden geleidelijk en stapsgewijs doorgevoerd zoals we hierboven beschreven hebben. Bright verwacht dat de nieuwe standaard lifecycle bijdraagt aan een verbeterde risico-rendementsverhouding.

Zodra het mogelijk wordt om af te wijken van de standaard krijgen leden hier bericht van. Op dat moment delen we ook heldere informatie en instructies om eventuele wijzigingen te kunnen toepassen.

Vragen?

In onze FAQ’s vind je antwoorden op veelgestelde vragen over dit onderwerp. Heb je andere vragen of feedback? Laat het hieronder weten. Of maak hier een belafspraak. Dan leggen wij alles rustig een-op-een uit.