Wat vul ik waar in bij de aangifte inkomstenbelasting?

Leuker kunnen ook wij het niet maken… maar wel makkelijker! In deze blog leggen we je uit hoe je de aangifte inkomstenbelasting invult met jouw inleg bij BrightPensioen. Pak jouw jaaroverzicht(en) erbij (deze vind je in de online portal), dan gaan we aan de slag.

Let op! Controleer alle bedragen goed…

Wij geven trouw ieder jaar alle bedragen die je voor je pensioen hebt ingelegd door aan de Belastingdienst, zodat zij deze alvast voor je kunnen invullen. Helaas gaat dit niet altijd goed. Check de bedragen dus goed en pas eventueel aan!

Jouw aangifte inkomstenbelasting

De eerste stap is natuurlijk: het openen van jouw belastingaangifte via belastingdienst.nl.

Belangrijk om te weten: geen Factor A!

Goed om te weten: waar er op de aangifte ‘pensioen’, ‘Factor A’ of ‘pensioenaangroei’ staat, heeft dit géén betrekking op BrightPensioen. Factor A gaat over werkgeverspensioen, via de tweede pijler. Wat je bij Bright opbouwt heet lijfrente en valt onder de derde pijler (hier een uitleg van de Factor A en pensioenaangroei).

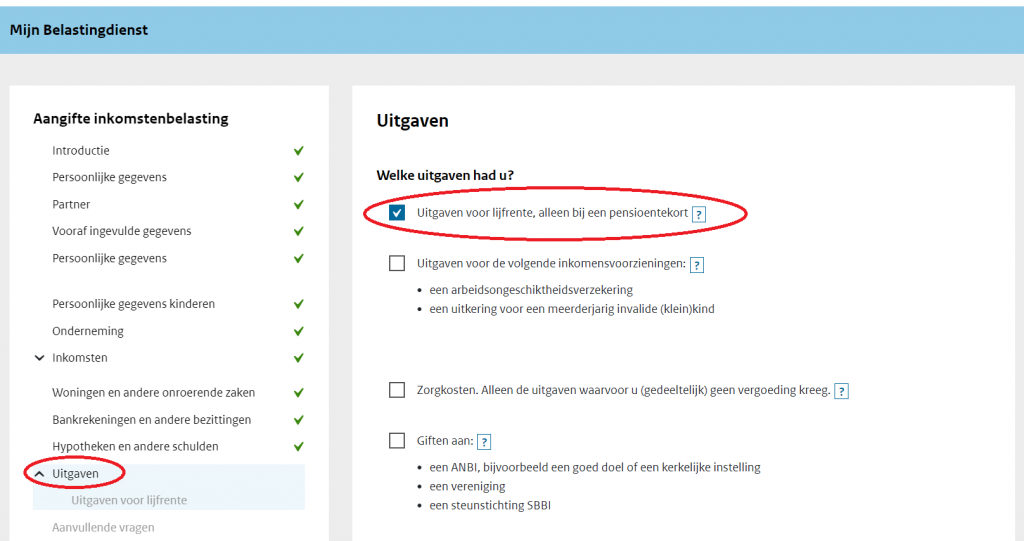

Voor het doen van de aangifte met betrekking tot jouw pensioen (lijfrente) bij Bright, klik je op ‘Uitgaven’ en kies je voor “Uitgaven voor lijfrente, alleen bij een pensioentekort”.

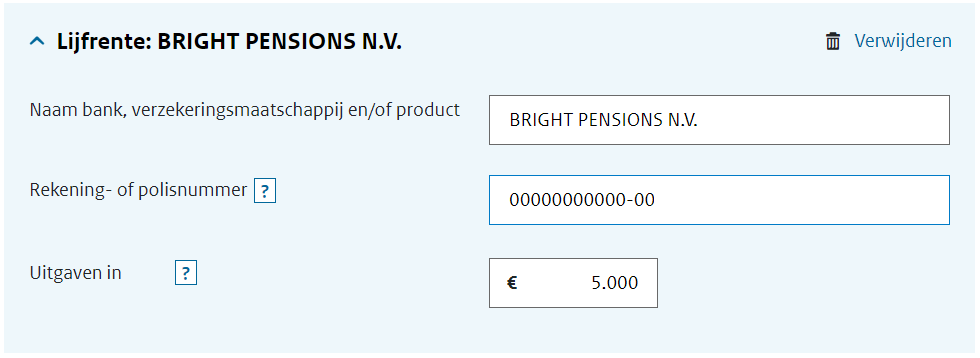

Als het goed is staan er al gegevens ingevuld. Nogmaals: controleer deze bedragen goed en houd jouw jaaroverzicht ernaast. Staat er niks ingevuld? Dan vul je het rekeningnummer in van je pensioenrekening en het bedrag dat je in het jaar waarover je aangifte doet op jouw pensioenrekening hebt gestort. Deze informatie vind je op jouw jaaroverzicht (die je via de online portal kunt downloaden).

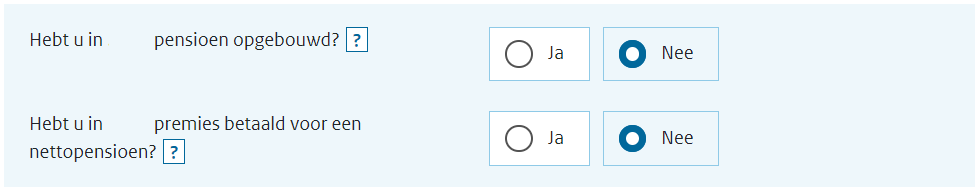

Wanneer je alles hebt ingevuld, krijg je een scherm te zien m.b.t. jouw lijfrente en pensioen. Let op! De vragen in dit scherm: “Hebt u in X pensioen opgebouwd?” en “Hebt u in X premies betaald voor een nettopensioen?” gaan beide niet over jouw pensioen bij Bright. Deze vragen hebben betrekking op pensioen dat je eventueel hebt opgebouwd bij een werkgever (tweede pijler). Premie betaal je in dat geval vanuit je nettoloon, vandaar ook ‘nettopensioen’. Is dat in het jaar waarover je aangifte doet niet het geval, kies je dus voor ‘nee’.

Reserveringsruimte invullen

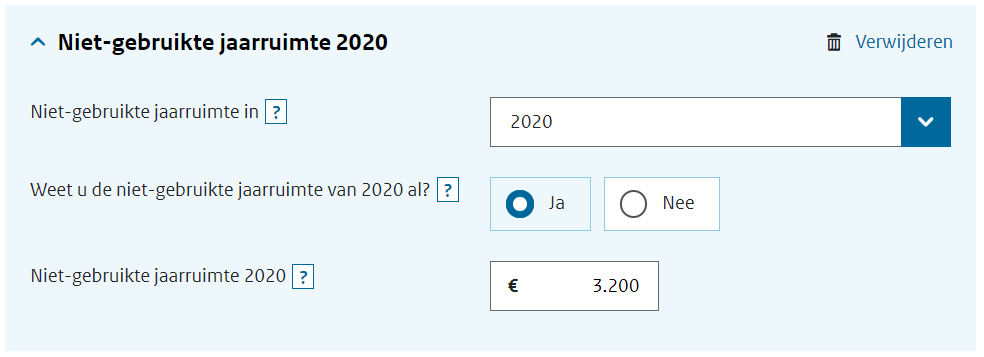

Heb je naast jouw jaarruimte ook reserveringsruimte gebruikt? Kies dan bij de vraag “Wilt u niet-gebruikte jaarruimte benutten voor 1 van de jaren X tot en met X?” voor ‘ja’. Kies het jaartal waarvan je de reserveringsruimte wilt gebruiken.

Als je onze jaar- en reserveringsruimte tool hebt gebruikt, dan staan de gegevens van jouw reserveringsruimte daar per jaar in. Deze kun je overnemen in de aangifte. Hieronder een voorbeeld.

Als je alle jaren hebt ingevuld, kun je het ‘pensioengedeelte’ afvinken en door met de rest van je aangifte. Denk eraan dat je sinds 2023 tot 10 jaar terug reserveringsruimte mag benutten. Succes!

Heb je vorig jaar ingelegd op jouw Bright beleggingsrekening, dan heb je nog een stap te gaan.

Inleg op jouw Bright beleggingsrekening (box 3 rekening) doorgeven

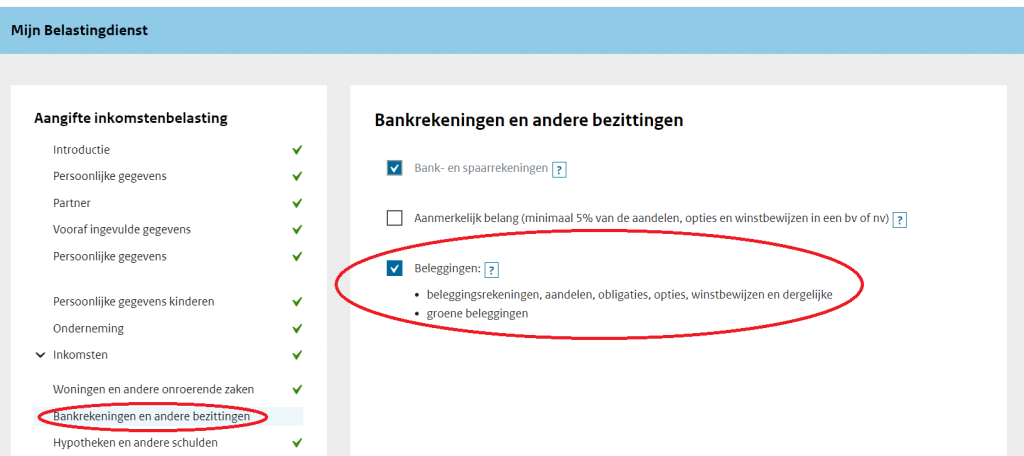

Het vermogen op jouw beleggingsrekening geef je ook door bij de belastingaangifte. Het jaaroverzicht van deze rekening vind je in de online portal. In de aangifte inkomstenbelasting klik je bij “Bankrekeningen en andere bezittingen” het kopje ‘beleggingen’ aan.

Mocht jouw totale vermogen boven het heffingsvrij vermogen uitkomen, dan krijg je vervolgens een scherm/ paar schermen te zien waar je jouw vermogen opgeeft. Daar vul je ook het vermogen op jouw Bright beleggingsrekening op 1 januari van afgelopen jaar in, onder ‘beleggingen’.

Certificaten van aandelen? Vergeet ze niet door te geven

Sommige leden hebben certificaten van aandelen. Deze tellen mee voor je box 3 vermogen. Deze geef je daarom door bij de aangifte inkomstenbelasting bij “Bankrekeningen en andere bezittingen”, mits je voor 01-01-2021 lid was én mits je boven het heffingsvrij vermogen uitkomt.

De waarde van de certificaten (het bedrag dat je doorgeeft) is het bedrag dat je destijds hebt betaald voor de aanmelding (€ 100).

Heb je (daarnaast) member crowdfunding – of member-get-member certificaten? Geef deze door tegen € 0,25/ certificaat.

Kom je er niet uit? Neem gerust contact op.