Vragen over Beleggen bij Bright

-

Wat is intrinsieke waarde?

Intrinsieke waarde is de echte waarde van iets. Bijvoorbeeld van een fonds waarin jouw pensioen wordt belegd.

Jouw pensioenpot bij Bright bestaat uit aandelen en obligaties. Die aandelen en obligaties zijn geld waard. De intrinsieke waarde is hoeveel geld al die aandelen en obligaties samen waard zijn.Dus: het is de prijs die jouw pensioenpot écht waard is, zonder extra kosten of winst voor anderen.

Slim en helder toch? Zo weet je precies wat jouw deel waard is.

-

Wat is het verschil tussen aandelen en (groene) obligaties?

Het belangrijkste verschil tussen aandelen en groene obligaties is de manier van beleggen en welk risico daarbij hoort.

Aandelen geven je een stukje eigendom in een bedrijf. Je verdient geld als de aandelenkoers stijgt of via dividend (als het bedrijf winst uitkeert). Maar je loopt ook meer risico: als het bedrijf slecht presteert, kan de waarde van je aandelen dalen.

Groene obligaties (green bonds) zijn leningen die bedrijven of overheden uitgeven om duurzame projecten te financieren, zoals zonne- of windenergie. Dit betekent dus ook dat jij met jouw geld de wereld verduurzaamd! Je krijgt rente over je investering en aan het einde van de looptijd krijg je je inleg terug – tenzij de uitgever failliet gaat. Over het algemeen zijn groene obligaties minder risicovol dan aandelen, maar daar staat tegenover dat het rendement ook vaak lager is.

Kort gezegd: aandelen zijn risicovoller met kans op hogere winst, terwijl groene obligaties stabieler zijn en meer bijdragen aan duurzaamheid.

-

Hoe offensief of defensief zijn de vijf lifecycles?

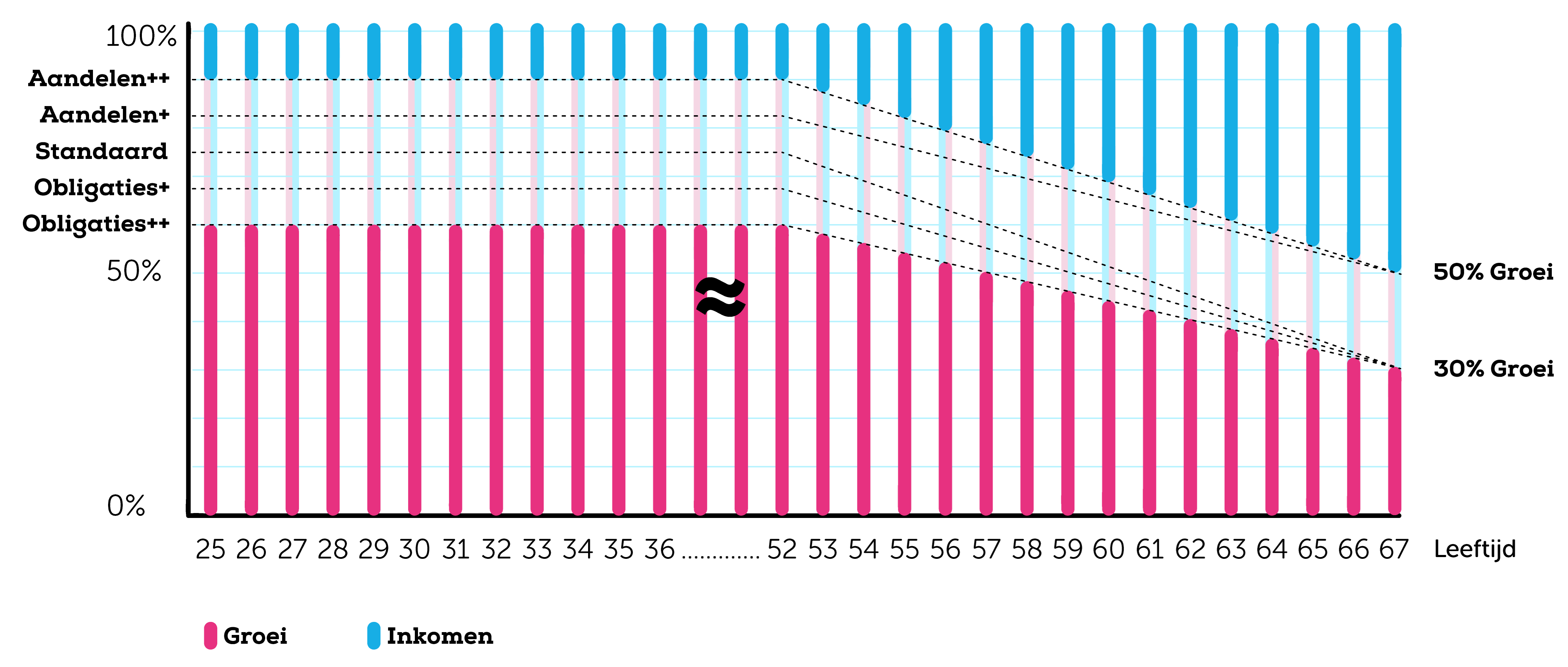

Het kan goed zijn dat je in het kader van beleggen meer gewend bent aan de termen ‘neutraal’, ‘offensief’ en ‘defensief’. Deze gebruiken wij niet voor onze lifecycles, omdat die in de opbouwfase een ander risicoprofiel hebben dan in de afbouwfase. Maar we willen natuurlijk wel dat je snapt waar je voor kiest.

Hoe meer aandelen er in je verdeling zitten, hoe offensiever je beleggingsprofiel is. In de opbouwfase zitten alle lifecycles op het spectrum ‘offensief’, waarbij Aandelen++ het meest offensief is en Obligaties++ het minst offensief en zelfs bijna neutraal. In de afbouwfase gaan Aandelen+ en Aandelen++ richting een neutraal profiel en Obligaties++, Obligaties+ en de Standaard naar een defensief profiel.

Goed om te beseffen is dat onze minst offensieve optie, Lifecycle Obligaties++ in de opbouwfase dus geen defensieve verdeling heeft, maar een neutraal/offensieve. Deze is vergelijkbaar met het profiel ‘Neutraal’, dat Bright tot eind 2024 aanbood. Wil je nog minder risico en dus echt defensief beleggen, dan kun je kiezen voor eigen verdeling en zo een groter percentage Inkomen (=groene obligaties) kiezen. Houd er wel rekening mee dat er bij het kiezen van een eigen verdeling geen automatische risicoafbouw plaatsvindt.

-

Wanneer moet ik een kennis- en ervaringstoets doen?

Als je wilt afwijken van de Standaard Lifecycle zul je een kennis- en ervaringstoets moeten afleggen. Dat geldt dus zowel voor een offensievere als defensievere keuze.

-

Hoe pas ik mijn beleggingsprofiel aan?

Wil jij een andere keuze maken dan de Standaard Lifecycle, dan kan dat in jouw Bright omgeving.

Op de pagina van jouw pensioen- of beleggingsrekening, in het blok “Beleggingsmix”, kun je zien welke lifecycle of vaste verdeling je volgt. Dus welk deel van jouw portefeuille Groei is en welk deel Inkomen. Een lifecycle zorgt voor automatische risicoafbouw richting de einddatum. In het geval van een pensioenrekening is dit je pensioenleeftijd. We geven je de keuze uit vijf lifecycles. Een eigen verdeling kiezen kan ook, maar dan wordt je risico niet afgebouwd. De Standaard Lifecycle is de standaard ingestelde keuze. Afwijken kan, maar hoeft niet.

Als je jouw beleggingsmix wilt wijzigen, klik je op “Wijzig jouw beleggingsmix”. Je moet dan eerst een kennis- en ervaringstoets afleggen. Een wijzigingsverzoek wordt verwerkt met de eerstvolgende handelsdag.

-

Kan ik zelf mijn beleggingsprofiel aanpassen?

Ja, via jouw Bright omgeving kun je jouw beleggingsmix – de verhouding tussen subfonds Groei (aandelen) en subfonds Inkomen (obligaties) – zelf aanpassen.

Vanuit Bright bieden we de Standaard Lifecycle. Als je niets doet, blijf je deze volgen. Wil je wel iets anders, dan kun je ook kiezen uit vier andere lifecycles of zelf een eigen verdeling tussen de fondsen Groei en Inkomen kiezen. In dat laatste geval beleg je niet via een lifecycle en vindt er geen automatische risicoafbouw plaats. Als je op een later moment wel het risico wilt afbouwen, kun je zelf via de portal alsnog overschakelen op een lifecycle.

-

Wat gebeurt er als ik niet slaag voor de kennis- en ervaringstoets?

We zullen je niet verbieden om alsnog je beleggingsmix aan te passen. Wel adviseren we je met klem om je nogmaals goed in te lezen, of te overleggen met een financieel adviseur, zodat je deze keuze weloverwogen maakt.

-

Kan ik ook voor 100% in subfonds Groei of Inkomen kiezen?

Ja dat kan. Wanneer je voor 100% beleggen in Groei kiest, beleg je bijna volledig in aandelen. Hierbij hoort risicoindicator 5, ofwel een vrij groot risico volgens de AFM. Kies je voor 100% beleggen in Inkomen, dan beleg je bijna volledig in obligaties. Hierbij hoort risicoindicator 3, ofwel een vrij klein risico volgens de AFM.

Let op: wij bouwen bij een zelf gekozen verdeling tussen Groei en Inkomen (wanneer je dus niet kiest voor één van onze standaard lifecycles) geen automatische risicoafbouw toe.

-

Ik wil niets veranderen, moet ik dan iets doen?

Nee, in dat geval hoef je niets te kiezen en niets te doen. Je blijft in de Standaard Lifecycle.

-

Zijn er kosten verbonden aan het switchen van lifecycle of het aanpassen van mijn beleggingsmix?

Nee, dit is gratis.

-

Kan ik per rekening een ander beleggingsprofiel instellen?

Ja, dat is mogelijk. Per rekening kun je een lifecycle kiezen of een eigen verdeling.

-

Geldt de lifecycle verdeling en afbouw ook voor de box 3 beleggingsrekening?

Als je niks verandert, zit jouw box 3 beleggingsrekening in de Standaard Lifecycle. Omdat je met deze rekening wellicht andere doelen hebt dan met je pensioenrekening, is het goed om voor jezelf te bepalen of je hier andere keuzes in wilt maken. En een andere lifecycle of verdeling kiezen. Dit is uiteraard afhankelijk van jouw persoonlijke situatie en wensen. Overleg hier zo nodig over met een financieel adviseur.

-

Wat is het doelrendement van de Standaard Lifecycle?

De Standaard Lifecycle heeft een doelrendement van 4% boven inflatie (dus 6% bij een langjarige inflatie van 2%.)

-

Wat is lifecycle beleggen?

Lifecycle beleggen is een beleggingsstrategie waarbij de samenstelling van de beleggingsportefeuille automatisch wordt aangepast naarmate het einddoel dichterbij komt. Bijvoorbeeld je pensioen. Het zorgt ervoor dat je in de beginjaren kans maakt op een hoger rendement, terwijl het risico op grote verliezen op latere leeftijd wordt beperkt. Bij pensioenbeleggen is het meestal de standaardstrategie.

In de beginjaren jaren wordt vooral geïnvesteerd in risicovolle beleggingen zoals aandelen. Dit omdat er nog veel tijd is om schommelingen op te vangen. Naarmate je pensioendatum nadert, wordt het aandeel risicovolle beleggingen afgebouwd en wordt er steeds meer geïnvesteerd in stabielere beleggingen zoals obligaties. Tegen de tijd dat je met pensioen gaat, is je portefeuille zo ingericht dat grote schommelingen minder impact hebben. Dat zit zo.

Obligatiebeleggingen kunnen weliswaar ook in waarde schommelen. Dat is meestal het gevolg van stijgende of dalende rentes. Bij een stijgende rente dalen de koersen van obligatiebeleggingen, bij een dalende rente stijgen deze. Bij pensioenbeleggen wordt echter toegewerkt naar een datum waarop de pensioenpot wordt omgezet in een periodieke uitkering. Die uitkering wordt hoger bij een stijgende rente, en lager bij een dalende rente. Precies andersom dus. Dit zorgt ervoor dat stijgende of dalende rentes minder invloed hebben op de hoogte van je pensioenuitkering, wanneer je portefeuille voor een groter deel uit obligaties bestaat.

Bij Bright kun je biezen uit 5 verschillende lifecycles, welke naar twee niveaus van risicoafbouw leiden. De lifecycles Aandelen + en Aandelen ++ bouwen af naar een niveau waarop nog altijd voor 50% in aandelen wordt belegd. Dit is voor mensen die ook in de uitkeringsfase nog willen doorbeleggen (en daardoor niet afhankelijk zijn van de rentestand op het moment dat ze hun pensioen willen laten uitkeren).

-

Waar vind ik informatie over de SFDR?

In maart 2021 ging de Sustainable Finance Disclosure Regulation (SFDR) live. In het kort: de SFDR moet ervoor zorgen dat financiële marktpartijen transparant zijn of worden over duurzaamheid. Voordat de SFDR er was, waren er geen regels en mocht iedereen zichzelf duurzaam noemen.

Wij zijn er blij mee. Dit verplicht aanbieders immers om hierover na te denken, te communiceren en te rapporteren. In lijn met ons visie: meer duurzaamheid, eerlijkheid en transparantie in de financiële sector.

Op deze pagina lees je meer over Bright en de SFDR.

-

Mag ik de lidmaatschapskosten ook aftrekken als ik alleen een beleggingsrekening heb?

Heb je alleen een beleggingsrekening bij ons, dan zijn je lidmaatschapskosten niet fiscaal aftrekbaar. Je legt immers niet in om pensioen op te bouwen.

Wil je toch van dit voordeel gebruik kunnen maken? Open dan zonder extra kosten een pensioenrekening en leg in. Vanwege de verhoogde jaar- en reserveringsruimte is dit voor bijna iedereen mogelijk. Zo kun je toch gebruik maken van dit voordeel en bouw je gelijk extra pensioen op.

-

In welke ETF's belegt Bright?

De portefeuille van ons fonds bestaat uit wereldwijd gespreide duurzame aandelen en obligaties. Daarnaast beleggen we in green bonds. Op deze pagina vind je een overzicht van onze ETF’s.

-

Hoe ontcijfer ik een ETF?

De naam van een Exchange Traded Fund (ETF) kan overkomen als codetaal. Maar er zit een gedachte achter! Het lezen van een ETF heb je zo onder de knie. Neem als voorbeeld de volgende ETF:

iShares MSCI EMU Paris-Aligned Climate UCITS ETF

Je ontcijfert ‘m als volgt:

- Uitgever (zoals: iShares, Amundi, UBS)

- Indexmaker (zoals: MSCI)

- Locatie van beleggingen (zoals: EMU, World, USA)

- Duurzaamheid Screening (zoals: Paris-Aligned Climate, ESG, SRI, PAB)

- EU Keurmerk (zoals: UCITS)

- Soort belegging (ETF)

-

Heeft BrightPensioen een duurzaamheidsverslag?

Sinds 2022 publiceert BrightPensioen haar jaarlijkse duurzaamheidsverslag. Je vindt de laatste editie op onze pagina Duurzaam Beleggen.

-

Wat is SFDR?

SFDR staat voor Sustainable Finance Disclosure Regulation. Een richtlijn vanuit de Europese Unie om transparantie bij financiële instellingen op het gebied van duurzaamheid te vergroten en om greenwashing tegen te gaan.

Het doel van deze regulatie is om beleggingsfondsen meer informatie te laten verschaffen over duurzaamheidsrisico’s. Het eerste niveau trad in 2021 in werking en was het tekstueel benoemen van deze risico’s in de prospectus. Het tweede niveau is het kwantificeren van de risico’s, de zogenoemde technische standaarden (RTS).

In 2022 zouden de technische standaarden over duurzaamheidsrisico’s in werking treden. Simpel gezegd moeten beleggingsfondsen laten zien wat hun impact is op het klimaat, milieu en welzijn. Helaas is het verplicht rapporteren hierover uitgesteld naar mid 2023.

BrightPensioen staat voor transparantie en duurzaamheid. BrightPensioen is daarom wel al begonnen met het meten van onze impact. De resultaten hiervan vind je terug in onze jaarverslagen en ons duurzaamheidsverslag in het documentencentrum.

Wij beloven geen groene of gouden bergen. Wij beweren ook niet dat passief duurzaam beleggen de wereld verandert. Wel zorgt ons beleggingsbeleid ervoor dat het fondsvermogen zoveel mogelijk naar bedrijven stroomt die het beste met de wereld voor hebben. Daarom streven wij naar een klimaatneutrale en maatschappelijk verantwoorde portefeuille.

-

Waarom duurzaam beleggen?

BrightPensioen belegt duurzaam en heeft zowel duurzame aandelen als duurzame obligaties (green bonds) in de portefeuille.

De reden om duurzaam te beleggen (voor je pensioen) kan van mens tot mens verschillen. Een combinatie van mens, milieu, maatschappij en rendement speelt eigenlijk altijd mee. De een vindt focus op mensenrechten belangrijk(er), de ander klimaat of biodiversiteit, in combinatie met een rendement dat niet achterblijft. Uiteindelijk komt het samen in het woordje ’toekomst’; beleggen met oog voor een duurzame toekomst voor jezelf en anderen.

-

Lijst van green bonds van bedrijven

Deze green bonds uitgegeven door bedrijven zijn obligaties (leningen) die groene/duurzame projecten van bedrijven financieren. Denk aan de verduurzaming van een wagenpark, van een bedrijfspand, hernieuwbare energie, enzovoort.

Het risico dat je loopt op green bonds is beperkt. Dit brengt ook een lager verwacht rendement met zich mee (dan aandelen) op dit deel van de portefeuille. Hieronder zie je de lijst van green bonds van bedrijven die deel uitmaken van de portefeuille van het Bright LifeCycle Fonds. Je kunt deze ook terugvinden in de maandelijkse NAV (Net Asset Value) rapporten op de rendementspagina van het fonds.

Green Bonds Supranationale Instellingen

-

Lijst van green bonds van supranationale instellingen

Green bonds uitgegeven door nationale en supranationale instellingen zijn obligaties die groene/duurzame projecten financieren. Denk aan duurzame energie projecten, duurzame bouwprojecten en projecten ter verbetering van de grondwaterkwaliteit.

Het risico dat je loopt op deze green bonds is beperkt. Vergelijkbaar met staatsobligaties. Dit brengt ook een laag verwacht rendement met zich mee op dit deel van de portefeuille. Hieronder vind je de lijst van green bonds van (supra)nationale instellingen die deel uitmaken van de portefeuille van het Bright LifeCycle Fonds. Je kunt deze ook terugvinden in de maandelijkse NAV (Net Asset Value) rapporten op de rendementspagina van het fonds.

-

Hoe gaat BrightPensioen om met dividendlekkage?

Een dividendlek (of dividendlekkage) genoemd, is de buitenlandse belasting op dividend die je niet kunt terugvragen bij de Belastingdienst. Gelukkig heeft BrightPensioen een FBI status. Dit staat voor fiscale beleggingsinstelling. Hierdoor kunnen we dividendlekkage – zo veel mogelijk – beperken.

Door deze fiscale status die het Bright LifeCycle fonds heeft, wordt op dividenden ontvangen door het fonds geen dividendbelasting ingehouden. Om dit mogelijk te maken worden de beleggingen van het Bright LifeCycle fonds bewaard in speciale zogeheten ‘custody accounts’. Op de pensioenrekening (lijfrente, box1) wordt geen dividendbelasting ingehouden en hoeft dan ook niet te worden teruggevraagd.

Op de dividenden die het Bright LifeCycle Fonds uitkeert aan de mensen met een box3 beleggingsrekening is Bright verplicht dividendbelasting in te houden. Deze (in Nederland betaalde) dividendbelasting kunnen klanten met een beleggingsrekening vervolgens zelf bij de aangifte inkomstenbelasting terugvragen.

Op deze manier wordt dividendlekkage (zo veel mogelijk) voorkomen. Toch is het – ook met een FBI status – onmogelijk om dividendlekkage voor 100% te voorkomen. Bijvoorbeeld doordat Nederland niet met elk land van de aandelenmarkt waarop aandelen worden verhandeld, een belastingverdrag heeft. In dat geval kan er geen dividendbelasting teruggevorderd worden. En zelfs als er wél een belastingverdrag is, kan niet altijd de volledige dividendbelasting teruggevraagd worden.

Daarnaast zijn sommige landen, zoals Italië en een aantal Latijns-Amerikaanse en Aziatische landen, notoir traag met het terugbetalen van dividend. Sommige landen doen er soms meer dan tien jaar over om dividend terug te betalen. Zelfs in het meest belastingefficiënte fonds zit dus enige dividendlekkage.

BrightPensioen doet dus alles wat binnen haar mogelijkheid ligt om dividendlekkage zoveel mogelijk te beperken. Met als doel dat onze leden zoveel mogelijk vermogen overhouden. Maar 100% voorkomen is dus onmogelijk.

NB: Er zijn concullega’s die beweren dat er geheel geen dividendlekkage plaatsvindt. En dat ze het daardoor beter zouden doen dan BrightPensioen. Als dat waar zou zijn, dan zou dat zichtbaar moeten zijn in de rendementen. Mocht je een aanbieder tegenkomen die dat beweert, check dan de rendementen van het neutrale profiel van de betreffende aanbieder en vergelijk dit met de neutrale rendementen van Bright (tot 2025 kon je bij Bright alleen neutraal beleggen). En de kans is groot dat die van Bright hoger zijn…

-

Wat is het verschil tussen een pensioenrekening en beleggingsrekening?

Een pensioenrekening is bedoeld voor je pensioen. Dit noemen we ook wel een lijfrenterekening. Het geld op deze rekening staat vast. Als je met pensioen gaat, laat je die pot geld uitkeren.

De inleg op deze rekening is fiscaal voordelig. Dit houdt in: je mag de inleg aftrekken van de belasting (zolang het binnen jouw jaarruimte valt). Je betaalt dus minder belasting of krijgt belasting terug. Ook hoef je geen vermogensrendementsheffing te betalen over dit potje.

Een nadeel is dat je over je uitkering, inclusief je rendement, wel inkomstenbelasting betaalt.De pensioenrekening valt onder box 1.

Een beleggingsrekening is bedoeld om een potje op te bouwen, zonder je geld vast te zetten. Bijvoorbeeld voor een tussenpensioen. Flexibel dus, maar de keerzijde is dat je hier geen belastingvoordeel over ontvangt. En je betaalt vermogensrendementsheffing over je geld. Een beleggingsrekening is zonder extra kosten te openen binnen je lidmaatschap bij Bright.

De beleggingsrekening valt onder box 3.

-

Wat is het verschil tussen een spaarlijfrente en een beleggingslijfrente?

Een spaarlijfrente wordt ook wel banksparen genoemd. Je zet je geld op een geblokkeerde spaarrekening bij een bank, tegen een vaste rente. Zo spaar je dus lijfrente.

Bij een beleggingslijfrente leg je geld in op een geblokkeerde beleggingsrekening bij een bank of een beleggingsinstelling, zoals BrightPensioen. Jouw lijfrente (geld) wordt belegd. Deze pensioeninleg is aftrekbaar van jouw inkomen in box 1. Hoeveel je mag inleggen voor je pensioen, heet ook wel jaarruimte. De hoogte van je jaarruimte wordt berekend aan de hand van wat je in het voorgaande jaar verdiende. Met onze tool kun je simpel zelf jouw maximale jaarruimte berekenen.

Sparen vs beleggen

Voor een goed pensioen is het noodzakelijk dat jouw geld sneller groeit dan de inflatie. Dit is veelal niet mogelijk door te sparen. Met beleggen is de kans wél groot dat je vermogen sneller groeit dan inflatie. Maar je loopt ook meer risico met beleggen.

In dit artikel lees je meer over lijfrente sparen en beleggen.

-

Wat is het jaarrendement?

Het jaarrendement is het rendement getoond per kalenderjaar, op basis van een éénmalige inleg in januari. In 2015 betrof dit niet het gehele jaar, maar het rendement vanaf de start van het Bright Lifecycle Fonds, 6 februari 2015.

-

Wat is het enkelvoudig rendement?

Het enkelvoudig rendement is het totale behaalde rendement gedurende een periode waarbij aan het begin van die periode éénmalig een bedrag is ingelegd. Dit komt minder overeen met de praktijk van pensioen opbouwen dan het samengesteld rendement, omdat je voor je pensioen normaal gesproken periodiek inlegt.

-

Wat is samengesteld rendement bij periodieke inleg?

Het samengesteld rendement is het gemiddeld jaarrendement per inleg. Als je sinds de start van het Bright LifeCycle Fonds (6 februari 2015) een vast bedrag per maand hebt ingelegd, heeft elke inleg dit rendement gemiddeld per jaar gemaakt. Het samengesteld rendement komt het meest overeen met de praktijk van pensioen opbouwen, waarbij je periodiek een bedrag inlegt. Dus dit is het belangrijkste rendement waar BrightPensioen op stuurt.

Daarnaast rapporteren we het enkelvoudig rendement en het jaarrendement op onze rendementspagina.

Het doelrendement van het Bright Lifecycle fonds is een samengesteld rendement van 6% bij een inflatie van 2%. Want om uiteindelijk genoeg pensioen op te bouwen, is een rendement van 4% nodig. En daarbovenop moet de koopkrachtvermindering door inflatie goedgemaakt worden.

-

Op welke datum moet ik mijn inleg ingesteld hebben om op tijd te zijn voor de eerstvolgende incassodatum?

Alle belangrijke data met betrekking tot incasseren en beleggen vind je hier.

-

Valt BrightPensioen onder het depositogarantiestelsel?

Het depositogarantiestelsel zorgt ervoor dat wanneer een bank failliet gaat, jouw spaargeld tot € 100.000 door de overheid gegarandeerd wordt. Het garantiestelsel is er alleen voor banken, omdat jouw spaargeld bij een bank juridisch eigendom is van de bank.

BrightPensioen is géén bank, maar een beleggingsinstelling. Wij worden dan ook niet juridisch eigenaar van jouw vermogen. Het vermogen van onze deelnemers is juridisch eigendom van Stichting Bright LifeCycle Fonds. Daarom is het depositogarantiestelsel niet nodig.

Mocht BrightPensioen ooit failliet gaan, gaat het vermogen van de deelnemers niet mee in dit faillissement. Mocht dit ooit gebeuren, dan zal ons ‘bewaarbedrijf’ CACEIS in samenspraak met het bestuur van de deelnemerscoöperatie, een vervangende beheerder voor het Bright LifeCycle Fonds aanstellen. Wat er ook met BrightPensioen gebeurt: jouw geld blijft van jou.

-

Kan ik bij BrightPensioen ook offensief beleggen?

Ja, vanaf 17 maart 2025 is dit mogelijk. Meer informatie hierover vind je op deze pagina.

-

Wat is een ETF?

ETF staat voor Exchange Traded Fund. Dit is een mandje beleggingen dat net als een aandeel kan worden verhandeld op de beurs. Ze worden ook wel indextrackers genoemd. Beleggen in ETF’s noem je ook wel indexbeleggen of passief beleggen. Als je bijvoorbeeld belegt in een indextracker van de AEX, beleg je in de 25 bedrijven die deel uitmaken van de AEX index. Het voordeel is dat je tegen lagere kosten belegt dan wanneer je afzonderlijk in deze 25 bedrijven zou beleggen. Indexbeleggen maakt het makkelijk om tegen lage kosten breed gespreid te beleggen.

-

Hoe beperkt BrightPensioen het valutarisico?

BrightPensioen belegt breed gespreid in bedrijven uit alle delen van de wereld. Dit betekent dat je ook in andere valuta belegt dan de Euro. Deelnemers leggen gedurende de opbouwperiode (bijvoorbeeld 25 jaar) maandelijks in tegen verschillende valutakoersen. Over de gehele opbouwperiode stap je dus in tegen de zogenoemde middenkoers. Op uitstap- of pensioendatum worden je beleggingen verkocht en heb je een pot met geld in Euro’s. De verkoopkoers kan op dat moment hoger of lager zijn dan deze middenkoers.

Hedgen

Eén van de mogelijkheden om dit risico af te dekken, is door derivaten te kopen en te verkopen. Dit wordt ook wel hedgen genoemd. Daardoor kun je zorgen dat je op pensioendatum ook tegen de middenkoers uitstapt. Aan hedgen zijn echter kosten verbonden. Hedgen voegt naar schatting zo’n 0,2% per jaar aan kosten toe.

Hoe beperkt BrightPensioen dit risico?

Vanwege de lifecycle van BrightPensioen, waarbij wij in tien jaar tijd in 120 maandelijkse stapjes het risico heel geleidelijk afbouwen, stap je uit tegen de middenkoers, omdat het gedeelte aandelenbeleggingen in deze periode halveert. De obligaties zijn immers in Euro’s. Daarmee creëren we effectief een soortgelijk effect als bij het hedgen, alleen zonder de kosten die aan hedgen verbonden zijn.

Enkel voor het resterende deel van de aandelenbeleggingen loop je nog valutarisico. Hoe groot is dat risico? Op pensioendatum bezit je als klant bij Bright nog voor slechts 10% in USD beleggingen en voor maximaal 10% in overige (niet euro) valuta. Dus zelfs als de dollar zou halveren in waarde t.o.v. de gemiddelde valuta koers gedurende de gehele opbouwfase – wat een buitengewoon extreem en onwaarschijnlijk voorbeeld is – dan is het uiteindelijke effect zo’n 5% minder pensioen. Tegelijkertijd kan het ook andersom zijn. Een pensioen wat 5% hoger uitpakt mocht de Euro halveren.

Het is discutabel in hoeverre het afsluiten van extra valuta hedges daadwerkelijk bijdraagt aan het beperken van het werkelijke risico. Daarmee wegen voor ons de extra kosten niet op tegen het beperkte risico dat we hiermee zouden afdekken.Tenslotte kun je je nog afvragen in hoeverre je door dit hedgen niet aan het overcorrigeren bent voor valutarisico’s. We beleggen immers uitsluitend in grote, beursgenoteerde en veelal internationaal opererende bedrijven. Deze bedrijven dekken over het algemeen zelf hun valutarisico’s ook al af.

Wij realiseren ons dat bovenstaande uitleg niet voor iedereen ‘gesneden koek’ zal zijn. Toch is het belangrijk te begrijpen waarom we welke keuzes maken in ons beleggingsbeleid.

-

Hoe kan ik een beleggingsrekening openen bij BrightPensioen?

Mocht je al een pensioenrekening hebben en daarnaast een beleggingsrekening willen openen dan kan dit zonder extra kosten. De rekening kun je via deze pagina aanvragen.

-

Wat zijn de kosten van een beleggingsrekening bij BrightPensioen?

De kosten zijn hetzelfde als voor de pensioenrekening en zijn hier terug te vinden. Heb je al een rekening bij BrightPensioen? Dan betaal je niets extra: je krijgt een tweede rekening voor hetzelfde lidmaatschap.

-

Wat is het verschil tussen een gelijkgewogen en een marktwaardegewogen ETF?

- Bij een gelijkgewogen ETF weegt ieder aandeel dat onderdeel uitmaakt van deze index even zwaar mee. Dus bij de AEX met 25 bedrijven weegt ieder onderliggend aandeel voor 4% mee.

- Bij een marktwaarde (of kapitaal)gewogen index wegen de fondsen met de grootste ondernemingswaarde het zwaarst mee. Dus in de AEX weegt Shell zwaarder mee dan Boskalis.

Soms doen gelijkgewogen ETF’s het beter dan marktwaardegewogen ETF’s en soms is het precies andersom. BrightPensioen heeft vanaf september 2017 beide type ETF’s in de portefeuille en doordat wij maandelijks herbalanceren kan dit een stukje extra rendement opleveren.

-

Wat is het verschil tussen BrightPensioen en banksparen?

Bij banksparen wordt je geld fiscaal vriendelijk voor je oude dag gespaard. Het rendement bij banksparen wordt bepaald door de rente die de bank biedt. Die is vaak laag. Normaliter bestaat je pensioen voor het grootste deel uit rendement en voor een kleiner deel uit inleg. Daarvoor is meer rendement nodig dan dat bij banksparen behaald kan worden.

BrightPensioen belegt het geld van de deelnemers in een mix van aandelen en obligaties. Bij beleggen heb je een hoger verwacht rendement dan bij sparen, maar loop je als deelnemer wel beleggingsrisico.

In dit artikel lees je meer over lijfrente sparen vs beleggen.

-

Wat is het voordeel van via Bright beleggen t.o.v. zelf beleggen?

- Wij beleggen maandelijks de gecombineerde inleg van alle deelnemers, gespreid over verschillende duurzame ETF’s en green bonds. Als je zelf iedere maand deze beleggingen wilt aankopen, betaal je steeds transactiekosten.

- We beleggen deels in green bonds. Deze beleggingen maken verreweg de meeste impact. Zelf kun je geen green bonds kopen. Lees meer over ons duurzame beleggingsbeleid.

- Wij herbalanceren automatisch iedere maand de portefeuille, waardoor een stabielere vermogensgroei en mogelijk extra rendement bereikt kan worden.

- Hoe minder kosten je maakt, hoe hoger straks je rendement. Daarom verdienen wij niet aan jouw beleggingen, maar aan een vast jaarlijks lidmaatschap dat apart gefactureerd wordt. Ongeacht hoeveel vermogen je bij ons opbouwt of hebt staan.

- Voor dit lidmaatschap mag je zowel een pensioenrekening (waarop je belastingvoordeel kan krijgen) als een beleggingsrekening openen. Als je zelf belegt, loop je mogelijk fiscaal voordeel mis.

- Bij ons hoef je niet te kiezen hoe je belegt, maar het kan wel. Je komt automatisch terecht in de Standaard Lifecyle, waarvan de beleggingsmix is aangepast op jouw leeftijd. Maar wil je wel offensiever of defensiever beleggen, dan zijn daar ook mogelijkheden voor. Meer hierover vind je hier.

-

Hoe wordt het risico afgebouwd?

Via lifecycle beleggen wordt het risico automatisch afgebouwd richting je pensioendatum. Hierdoor voorkom je dat een beurscrash vlak voor de datum waarop je je geld nodig hebt een (te) grote impact heeft.

Wij beginnen hier vijftien jaar voor de AOW-datum (pensioenrekening) of einddatum (beleggingsrekening) mee. Een half jaar voordat we beginnen met het afbouwen van het risico worden leden hierover proactief geïnformeerd. Op dat moment kunnen ze de keuze maken of en op welke manier ze het risico willen afbouwen.

Vervolgens wordt in maandelijkse stapjes het risico afgebouwd. Afbouwen in kleine, maandelijkse stappen, zorgt voor een stabielere rendementsontwikkeling.

-

Waar vind ik de rendementen van het Bright LifeCycle Fonds?

Een overzicht van de koersen en rendementen van het Bright LifeCycle Fonds zijn terug te vinden op deze pagina. Dit overzicht worden iedere maand bijgewerkt.

-

Hoe gaat BrightPensioen om met ontvangen dividend op de beleggingen?

Al het rendement (dividenden, koerswinsten of -verliezen, rentebaten en -lasten) komt ten goede aan het fonds. De subfondsen van het Bright LifeCycle Fonds ontvangen van tijd tot tijd dividenden en/of coupons en herbelegt deze gelden. Ook komen eventuele rentebaten en -lasten aan de subfondsen toe.

-

Geeft BrightPensioen ook garanties?

Wij garanderen dat we altijd tegen kostprijs zullen beleggen, dat we nooit geld zullen verdienen aan jouw inleg of je pensioenvermogen en dat we het klantbelang voorop zetten.

Wij garanderen je geen eindkapitaal. Dat doen de zogenaamde ‘verzekerde lijfrentes’. Deze zijn significant duurder en leveren om die reden vrijwel altijd minder op. Pensioen gaat over de lange termijn. Gedurende deze termijn zullen er periodes met betere en met mindere beleggingsresultaten zijn. Met ons beleggingsbeleid spreiden we de risico’s en bouwen we deze af richting pensioendatum. Zo proberen we de beleggingsrisico’s zoveel mogelijk te beperken. Ons doelrendement is 4% boven de inflatie en daar is de samenstelling van onze beleggingsportefeuille op gebaseerd.

-

Belegt BrightPensioen duurzaam?

Bright belegt volledig duurzaam. Zowel voor je pensioen als je ‘vrije’ vermogen (op je beleggingsrekening). Wij geloven dat dit meer rendement voor onze leden en een betere toekomst voor ons allemaal oplevert.

De portefeuilles zien er als volgt uit:

- wereldwijde duurzame aandelen;

- wereldwijde duurzame bedrijfsobligaties;

- green bonds en West-Europese staatsobligaties.

Alle specificaties vind je op Bright LifeCycle Fonds pagina.

-

Welke beleggingsrisico's loop ik?

Onze overtuiging is dat je voor ‘voldoende’ (pensioen) vermogensgroei moet beleggen. Daardoor loop je beleggingsrisico. Het daadwerkelijke rendement kan afwijken van het verwachte rendement. Jouw geld kan meer, maar ook minder waard worden en je kunt (een deel van) je inleg verliezen.

Het is daarom belangrijk om deze risico’s zoveel mogelijk te beperken. Dit doen wij onder andere door flink te spreiden, door duurzaam te beleggen, door te herbalanceren en te kiezen voor de lange termijn. Meer over hoe wij beleggen en de risico’s spreiden, leggen we uit op deze pagina.

In de Prospectus van het Bright LifeCycle Fonds vind je uitgebreide informatie over ons beleggingsproduct en de risico’s (hoofdstuk acht). Je vindt de meest actuele Prospectus in ons documentencentrum.

-

Wat is het voordeel van herbalanceren?

Door te herbalanceren wordt een stabielere vermogensgroei bereikt. Herbalanceren kan daarnaast leiden tot extra rendement.

Onze beleggingsportefeuille is samengesteld volgens een bepaald risicoprofiel. Dit profiel bepaalt de zogenoemde beleggingsmix. Doordat aandelen- en obligatiebeleggingen niet even hard groeien, kan de beleggingsmix gaan afwijken van de beoogde beleggingsmix. Dit is te herstellen door te herbalanceren. Bij herbalanceren worden de beleggingen die het relatief beter gedaan hebben over een bepaalde periode verkocht. Daarmee wordt een deel van de winst genomen en herbelegd in markten die het minder goed hebben gedaan. Door te herbalanceren breng je de samenstelling en risicoverdeling weer terug in overeenstemming met de beoogde beleggingsmix.

-

Wat houdt "netting" van de kosten in?

BrightPensioen berekent alle kosten die met het beleggen gemoeid zijn door tegen kostprijs. Onze inspanningen zijn er dan ook op gericht deze kosten zo laag mogelijk te houden.

Het kopen of verkopen van beleggingen kost geld (0,05%). Netting houdt in dat we iedere maand het aantal aandelen dat we moeten aankopen, afzetten tegen het aantal aandelen dat we moeten verkopen. Hierdoor worden er minder kosten gemaakt en daar profiteer jij als deelnemer van.