Wat doen wij met jouw geld?

Bij Bright beleggen we jouw geld in onze twee fondsen:

- Groei → bevat aandelen

- Inkomen → bevat obligaties

Voor aandelen geldt dat je over het algemeen meer risico neemt, maar ook meer kans hebt op een hoger rendement. Bij obligaties is het precies andersom.

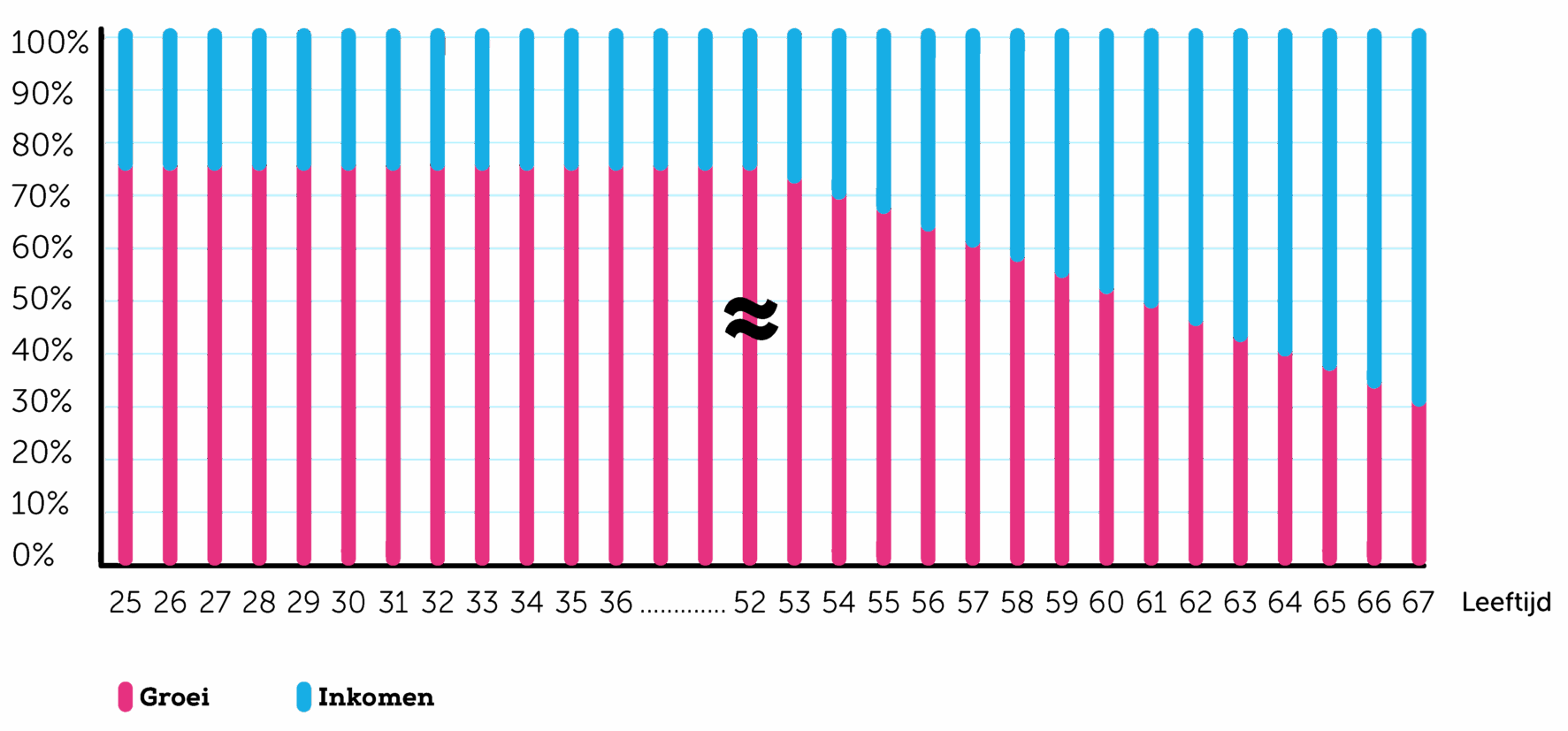

De Standaard Lifecycle

Word je lid, dan volgen jouw beleggingen automatisch onze Standaard Lifecycle. Deze bestaat uit:

- 75% aandelen (=Groei)

- 25% obligaties (=Inkomen)

Lifecycle beleggen = slim beleggen

We doen aan lifecycle beleggen. In het begin nemen we wat meer risico voor je, omdat je dan nog veel tijd hebt. Als je pensioenleeftijd dichterbij komt, bouwen we dat risico in maandelijkse stapjes af. Dat zie je hieronder.

Drie opties om te kiezen

-

Je gaat voor de Standaard Lifecycle

In dit geval laat je alles zoals het is. Je hoeft niets te doen.

-

Je kiest een andere lifecycle

Wil je wat meer of juist wat minder risico dan de Standaard Lifcycle biedt? Dan kun je ook kiezen voor één van de andere vier lifecycles, elk met een andere verdeling van aandelen en obligaties.

-

Je belegt los van lifecycles

Je kunt ook je eigen verdeling tussen aandelen en obligaties samenstellen, los van een lifecycle en dus ook zonder automatische afbouw. Dit kan met name voor de beleggingsrekening – waarmee je wellicht voor andere doelen belegt – een optie zijn.

Weet waarvoor je kiest

Het is belangrijk om deze keuzes weloverwogen en goed geïnformeerd te maken. Daarom moet je eerst een kennis- en ervaringstoets afleggen voordat je kunt afwijken van de Standaard Lifecycle.

Het aanpassen van je beleggingsmix is kosteloos. Maar het is niet aan te raden meermaals te wisselen van strategie. Bijvoorbeeld door stijgende of dalende koersen. Succesvol beleggen draait om geduld, de rust bewaren en de lange termijn voor ogen te houden.

Vraag & antwoord

-

Hoe pas ik mijn beleggingsprofiel aan?

Wil jij een andere keuze maken dan de Standaard Lifecycle, dan kan dat in jouw Bright omgeving.

Op de pagina van jouw pensioen- of beleggingsrekening, in het blok “Beleggingsmix”, kun je zien welke lifecycle of vaste verdeling je volgt. Dus welk deel van jouw portefeuille Groei (aandelen) is en welk deel Inkomen (obligaties). Een lifecycle zorgt voor automatische risicoafbouw richting je verwachte AOW-datum. We geven je de keuze uit vijf lifecycles. Een eigen verdeling kiezen kan ook, maar dan wordt je risico niet afgebouwd. De Standaard Lifecycle is de standaard ingestelde keuze. Afwijken kan, maar hoeft niet.

Als je jouw beleggingsmix wilt wijzigen, klik je op “Wijzig jouw beleggingsmix”. Je moet dan eerst een kennis- en ervaringstoets afleggen. Een wijzigingsverzoek wordt verwerkt met de eerstvolgende handelsdag.

-

Zijn er kosten verbonden aan het switchen van lifecycle of het aanpassen van mijn beleggingsmix?

Nee, dit is gratis.

-

Hoe offensief of defensief zijn de vijf lifecycles?

Het kan goed zijn dat je in het kader van beleggen meer gewend bent aan de termen ‘neutraal’, ‘offensief’ en ‘defensief’. Deze gebruiken wij niet voor onze lifecycles, omdat die in de opbouwfase een ander risicoprofiel hebben dan in de afbouwfase. Maar we willen natuurlijk wel dat je snapt waar je voor kiest.

Hoe meer aandelen er in je verdeling zitten, hoe offensiever je beleggingsprofiel is. In de opbouwfase zitten alle lifecycles op het spectrum ‘offensief’, waarbij Aandelen++ het meest offensief is en Obligaties++ het minst offensief en zelfs bijna neutraal. In de afbouwfase gaan Aandelen+ en Aandelen++ richting een neutraal profiel en Obligaties++, Obligaties+ en de Standaard naar een defensief profiel.

Goed om te beseffen is dat onze minst offensieve optie, Lifecycle Obligaties++ in de opbouwfase dus geen defensieve verdeling heeft, maar een neutraal/offensieve. Deze is vergelijkbaar met het profiel ‘Neutraal’, dat Bright tot eind 2024 aanbood. Wil je nog minder risico en dus echt defensief beleggen, dan kun je kiezen voor eigen verdeling en zo een groter percentage Inkomen (=groene obligaties) kiezen. Houd er wel rekening mee dat er bij het kiezen van een eigen verdeling geen automatische risicoafbouw plaatsvindt.

-

Geldt de lifecycle verdeling en afbouw ook voor de box 3 beleggingsrekening?

Voor je box 3 beleggingsrekening kan je dezelfde lifecycles kiezen als voor de box 1 pensioenrekening. Hier hoort ook dezelfde afbouw bij.

Als je niks kiest, zit jouw beleggingsrekening in de Standaard Lifecycle. Omdat je met deze rekening wellicht andere doelen hebt dan met je pensioenrekening, is het goed om voor jezelf te bepalen of je hier andere keuzes in wilt maken. Je kan bijvoorbeeld kiezen voor een offensievere lifecycle zoals Aandelen+ of Aandelen++. Dit is uiteraard afhankelijk van jouw persoonlijke situatie en wensen. Overleg hier zo nodig over met een financieel adviseur.

-

Kan ik per rekening een ander beleggingsprofiel instellen?

Ja, dat is mogelijk. Per rekening kun je een lifecycle kiezen of een eigen verdeling.

-

Wat gebeurt er als ik niet slaag voor de kennis- en ervaringstoets?

We zullen je niet verbieden om alsnog je beleggingsmix aan te passen. Wel adviseren we je met klem om je nogmaals goed in te lezen, of te overleggen met een financieel adviseur, zodat je deze keuze weloverwogen maakt.

-

Wanneer gaat BrightPensioen ook de uitkering verzorgen?

Bij lijfrente – derde pijler pensioen – onderscheiden we een opbouwfase en een uitkeringsfase. Tijdens de opbouwfase leg je in en bouw je aan een pensioenvermogen. Tijdens de uitkeringsfase wordt dit vermogen (gespreid) uitgekeerd.

Op dit moment biedt BrightPensioen uitsluitend de mogelijkheid om lijfrente op te bouwen. We zijn druk bezig met de ontwikkeling en aanvragen van dit product en hopen binnen een jaar live te gaan. Ons uitkeringsproduct wordt een zogenoemd ‘doorbeleggend uitkeringsproduct’ waarbij we tijdens de uitkeringsperiode blijven beleggen en het risico afbouwen richting de einddatum van deze uitkeringsperiode. Wij verlengen als het ware de lifecycle.

Waarom biedt BrightPensioen momenteel geen uitkeringsproduct?

Bij de oude regelgeving van voor 2023 waren we verplicht te rekenen met een laag rendement (het zogeheten U-rendement). Dit schommelde de laatste jaren rond de 0%. Een wat technisch verhaal, maar het gevolg hiervan was, dat we bij een doorbeleggende lijfrente in de uitkeringsfase de eerste jaren een lagere uitkering moesten bieden dan een uitkering met een vaste rente. Het beleggingsrendement mocht pas later uitgekeerd worden. Waardoor – naar verwachting – de uitkering langzaam stijgt naarmate je ouder wordt. Maar dat is niet wat de meeste mensen willen. Die willen juist liever gedurende de eerste jaren een hogere uitkering.

Met de nieuwe Wet Toekomst Pensioenen (WTP) zijn deze regels aangepast. Wij krijgen een steeds beter beeld wat er voor nodig is om een uitkeringsproduct aan te kunnen bieden. We moeten natuurlijk wel aan alle wet- en regelgeving voldoen. En dat niet alleen, het is ook belangrijk dat we een product aan kunnen bieden dat aansluit bij hoe onze deelnemers het willen.

De eerste stap die hiervoor gezet moest worden, was het aanpassen van onze huidige beleggingsstructuur binnen het Bright LifeCycle Fonds. Die aanpassingen zijn begin 2025 afgerond. Daarna kan onze aandacht naar het uitkeringsproduct. Momenteel ligt het product ter goedkeuring bij de belastingdienst. Na deze reactie weten we of we door kunnen met het uitkeringsproduct en hoe lang dit zal duren. Mogelijk is extra toelichting nodig of blijkt het niet haalbaar. We mikken erop om binnen een jaar live te gaan, afhankelijk van verschillende factoren. Updates lees je hier zodra die er zijn.

Wat kun je nu al doen?

Als het nog niet noodzakelijk is om met uitkeren te beginnen, kun je dit uitstellen. Dit kan tot maximaal vijf jaar na je AOW-leeftijd.

Als je niet wilt of kunt wachten, kun je zelf een aanbieder kiezen door wie je jouw lijfrente wilt laten uitkeren. Wij maken jouw vermogen over naar die aanbieder. Om deze keuze te vergemakkelijken, bestaan er verschillende vergelijkingswebsites, zoals 123lijfrente.nl. Of zoek online op “lijfrente uitkeren vergelijken”.

Als je een aanbieder gekozen hebt, kun je bij ons een waardeoverdracht aanvragen naar de aanbieder van jouw keuze. Gebruik hiervoor deze pagina.

– laatst geüpdatet: 30 juni 2025

-

Hoe hoog zijn de lopende fondskosten?

De lopende fondskosten liggen tussen 0,05% en 0,24% per jaar, afhankelijk van je lifecycle en de verhouding tussen het Groeifonds en het Inkomenfonds. De verhouding is afhankelijk van waar de deelnemer zich bevindt op de lifecycle.

Het Bright LifeCycle Fonds bestaat uit twee subfondsen, Groei en Inkomen. Het Groei fonds bestaat voornamelijk uit ETF’s en het Inkomen fonds voornamelijk uit Green bonds. De schatting van de kostprijs van het Groeifonds is 0,24%. De schatting van de kostprijs van het Inkomenfonds is 0,05%. Voor een individuele deelnemer zal de kostprijs tussen deze twee uitersten liggen.

Bij een verdeling van 50% Groei en 50% Inkomen zal de kostprijs naar schatting 0,145% worden (0,5 x 0,24% + 0,5 x 0,05%). Bij een verdeling van 75% Groei en 25% Inkomen zal de kostprijs naar schatting 0,193% worden (0,75 x 0,24% + 0,25 x 0,05%).

Lifecycle Fondskosten Obligaties++ 0,164% Obligaties+ 0,178% Standaard 0,193% Aandelen+ 0,207% Aandelen++ 0,221% Lees hier meer over de lifecycles en de verdeling tussen Groei en Inkomen per lifecycle.

Webinars over beleggen

Zo simpel is het

-

Open een rekening

en word lidStart direct online. Jij hebt altijd inzicht via jouw Bright omgeving.

-

Start met inleggen

(met belastingvoordeel)Jij bepaalt zelf hoeveel en wanneer je inlegt. Wij beleggen dit duurzaam en verantwoord.

-

Ervaar de rust van later

goed geregeld hebbenEn verandert er iets, in je leven of wensen? Dan pas je je inleg of risicoprofiel eenvoudig aan.