Vragen over Pensioen

-

Bijdrage berekenen voor het pensioen van je medewerkers

Hoeveel en op welke manier een werkgever bijdraagt is een afspraak tussen werkgever en werknemer. Hier sta je als werkgever in principe helemaal vrij in. Natuurlijk mèt inachtneming van de regels omtrent gelijke behandeling en beloning van werknemers.

In 2023 is de fiscale ruimte flink vergroot en dit biedt meer mogelijkheden. Het jaarruimtepercentage is verhoogd van 13,3% naar 30%. Mensen kunnen nu dus veel meer opbouwen en je medewerker zal niet snel over het maximum gaan.

Echter: vanaf 2024 is ook de AOW-franchise verhoogd. De AOW-franchise is het bedrag waarover je géén pensioen mag opbouwen. Dat werd verhoogd van € 13.646 naar € 17.545. En dat heeft dus een negatief effect op de hoogte van je inleg, medewerkers met een laag inkomen zullen toch minder jaarruimte hebben. Zie verderop voor meer uitleg.

Let op: de pensioenbijdrage binnen de derde pijler gaat in de vorm van een toelage op het salaris. Het is niet toegestaan dat deze bijdrage in 2024, als gevolg van een hogere franchise, lager wordt.

Goed om te weten: het is niet noodzakelijk om deze (aangepaste) franchise te hanteren voor je werkgeversbijdrage. Belangrijk is dat je medewerkers niet boven het fiscale maximum komen met hun inleg. Misschien is dit het moment de pensioenbijdrage voor je medewerkers te heroverwegen.

In de praktijk komen wij de volgende manieren om de bijdrage te bepalen het meest tegen:

1. Een werkgeversbijdrage als % van het bruto maandsalaris.

Voorbeeld: Hanna verdient € 3.000 bruto per maand. De werkgeversbijdrage is bepaald op 5% van het maandsalaris. De bijdrage komt dan neer op 5% van € 3.000 = € 150 bruto per maand.

Voordelen: Hiermee maak je het jezelf administratief makkelijk. Je bent niet afhankelijk van een – jaarlijks wijzigende – franchise. Ook is dit eerlijker. Medewerkers krijgen allemaal eenzelfde percentage van hun loon. En een franchise is immers ongunstig voor medewerkers met een laag inkomen (zie verderop). Nadeel: Met name bij mensen met een laag inkomen is het mogelijk om boven de franchise uit te komen (zie verderop).2. Een werkgeversbijdrage als % van de officiële grondslag.

Voorbeeld: Hanna verdient € 3.000 bruto per maand. De werkgeversbijdrage is 8% van de grondslag voor lijfrente. De grondslag is het bruto jaarinkomen van het vorige jaar minus de AOW-franchise. Het bruto jaarinkomen van Hanna is € 38.880 (12 x € 3.000 + vakantiegeld). Trek je daar de AOW-franchise vanaf dan kom je op € 38.880 – € 17.545 = € 21.335 als grondslag voor de lijfrente. 8% x € 21.335 = €1.706,80. Dit komt neer op

€ 142,23 werkgeversbijdrage per maand.

Voordeel: Op deze manier is het niet mogelijk om per ongeluk meer dan de jaarruimte in te leggen.

Nadelen: Deze franchise wordt elk jaar hoger. In 2024 is deze zelfs flink verhoogd van € 13.646 naar € 17.545. Je moet de bijdrage dan steeds wijzigen als de franchise wijzigt. Je moet het inkomen van het vorige jaar nemen voor het bepalen van de inleg van het lopende jaar. Ook is een franchise ongunstig voor medewerkers met een laag inkomen (zie verderop).3. Een werkgeversbijdrage als % van een fictieve grondslag.

Een fictieve grondslag is het bruto jaarsalaris minus een vast bedrag, dat vergelijkbaar is met (maar niet hetzelfde als) de AOW-franchise. We nemen € 15.000 als voorbeeld van dit vaste bedrag.

Voorbeeld: Hanna verdient € 3.000 bruto per maand. De werkgeversbijdrage is 8% van de grondslag. Het bruto jaarinkomen van Hanna is € 38.880 (12 x € 3.000 + vakantiegeld). Trek je daar de € 15.000 vanaf dan kom je op € 23.880 fictieve grondslag. 8% x € 23.880 = € 1.910,40. Dit komt neer op € 159,20 werkgeversbijdrage per maand.

Voordelen: Ten opzichte van optie 2: de berekening hoeft niet elk jaar te worden aangepast. En het zal ook hierbij niet snel voorkomen dat iemand per ongeluk meer dan de jaarruimte inlegt.

Nadelen: Je neemt het inkomen van het vorige jaar voor het bepalen van de inleg van het lopende jaar. Een franchise is ongunstig voor medewerkers met een laag inkomen (zie verderop).Let op werknemers met een laag inkomen:

Voor mensen met een laag inkomen is er, ondanks het hogere percentage jaarruimte, een risico dat ze meer inleggen dan hun jaarruimte toelaat. Dat komt door de verhoogde AOW-franchise.

Het omslagpunt voor dat risico van een te hoge inleg ligt op een jaarinkomen van € 20.650. Bij dit inkomen heb je een jaarruimte van € 932 per jaar. Deze jaarruimte geldt zowel in de berekening van begin 2023 (13,3 % over een pensioengrondslag van (€ 20.650 – € 13.343 =) € 7.004) als in de berekening van begin 2024 (30% over een pensioengrondslag van (€ 20.650 – € 17.545 =) € 3.105) . Verdient iemand minder dan € 20.650, dan heeft hij of zij dus in 2024 minder jaarruimte dan vorig jaar.

Toch is het mogelijk om – via optie 1 – alle werknemers hetzelfde percentage te geven. Zo kan voor de werknemers die zo weinig verdienen dat ze hierdoor boven de jaarruimte uitkomen, op een (box 3) beleggingsrekening worden ingelegd. Een andere optie is om voor het bedrag dat boven de jaarruimte ingelegd is, jaarlijks een zogeheten saldoverklaring aan te vragen. Met deze saldoverklaring Op deze manier geef je toch al je werknemers hetzelfde.

Het is dus belangrijk om altijd te controleren of de medewerker voldoende jaarruimte heeft. Dat kan eenvoudig met onze jaarruimte tool.

-

Wat is mijn pensioenleeftijd?

Als er ergens gesproken wordt over “pensioenleeftijd”, dan wordt daarmee vaak de AOW-leeftijd bedoeld. Dit is de leeftijd waarop je jouw AOW-uitkering ontvangt.

AOW-leeftijd

Wanneer jij AOW ontvangt, hangt af van je geboortedatum en de levensverwachting in Nederland. De AOW-leeftijd is vastgesteld tot en met 2028 en is op dat moment 67 jaar en 3 maanden. Heb je in 2028 nog niet die leeftijd bereikt? Dan is de pensioenleeftijd voor jou sowieso 67 jaar en 3 maanden. De definitieve AOW-leeftijd is steeds vijf jaar van tevoren bekend.

Op de website van de Sociale Verzekeringsbank kun je alvast een indicatie krijgen van jouw AOW-leeftijd. De AOW-leeftijd in 2023 is 66 jaar en 10 maanden. De AOW-leeftijd in 2024 t/m 2027 is 67 jaar.

Pensioenrichtleeftijd werkgeverpensioen

Heb je daarnaast pensioen opgebouwd via je werkgever (tweede pijler pensioen)? Dan is die pensioenleeftijd of pensioenrichtleeftijd mogelijk anders dan jouw AOW-leeftijd. Deze is bij sommige aanbieders bijvoorbeeld nu 68 jaar. Je kunt bij jouw aanbieder navragen welke pensioenrichtleeftijd geldt voor jou. Bij sommige aanbieders kun je deze pensioenleeftijd aanpassen en eerder of later beginnen. Weet je jouw aanbieder(s) niet meer precies? Op mijnpensioenoverzicht.nl vind je een overzicht.

Pensioenleeftijd aanvullend pensioen

Heb je zelf aanvullend pensioen opgebouwd, bijvoorbeeld via lijfrente of een bankspaarproduct (derde pijler pensioen)? Dan ben je flexibeler met jouw pensioenleeftijd. Jij bepaalt wanneer jouw uitkering ingaat. Er zijn een paar regels.

Uitkering vóór jouw AOW-leeftijd starten: wil je de uitkering laten ingaan voordat je jouw AOW-leeftijd hebt bereikt? Dan moet de uitkering tot minimaal twintig jaar na de AOW-leeftijd doorlopen. Bijvoorbeeld: je bent nu 64 en wilt beginnen met uitkeren. De AOW-leeftijd is 67. Dan is de duur van de uitkeringsperiode minimaal drie jaar (van 64 tot 67 jaar) + twintig jaar.

Uitkering na jouw AOW-leeftijd starten: de uitkering moet uiterlijk vijf jaar na jouw AOW-leeftijd ingaan. De uitkering moet daarnaast minimaal vijf jaar duren. Laat je jouw lijfrente korter dan twintig jaar uitkeren (dat wordt ook wel tijdelijke lijfrente genoemd)? Dan mag de uitkering of uitkeringen (alle tijdelijke lijfrenten) niet hoger zijn dan € 24.168 per jaar (in 2023). Is het jaarlijkse bedrag van de uitkeringen hoger? Dan moet je de uitkeringen minimaal twintig jaar ontvangen. Dit wordt door de fiscus als levenslang gezien.

Je mag een tijdelijke lijfrente en levenslange lijfrente uitkering combineren. Bijvoorbeeld een tijdelijke lijfrente-uitkering van tien jaar die € 15.000 per jaar uitkeert en tegelijkertijd een lijfrente-uitkering van twintig jaar (wordt gezien als levenslang) die € 25.000 per jaar uitkeert. Hierdoor heb je de eerste tien jaar een uitkering van € 40.000 en daarna € 25.000, voor nog eens tien jaar.

-

Wat zijn de opbouwfase en de uitkeringsfase van een lijfrente?

Bij lijfrente is er een opbouwfase, waarin er vermogen wordt opgebouwd, en een uitkeringsfase, waarin het vermogen wordt uitgekeerd.

In de opbouwfase van jouw lijfrente bouw je vermogen op door periodiek of eenmalige een bedrag in te leggen. Jij bepaalt zelf hoeveel en hoe vaak je inlegt. Wel moet je hierbij rekening houden met jouw jaarruimte. Jaarruimte is het bedrag dat je ieder jaar belastingvriendelijk mag inleggen om (aanvullend) pensioen op te bouwen. Lijfrente opbouwen kan bij een bank, een verzekeraar, een vermogensbeheerder of een beleggingsinstelling, zoals BrightPensioen. Met dit opgebouwde bedrag laat je op een later moment – tijdens de uitkeringsfase – een inkomen uitkeren. Dit kan een tijdelijke of levenslange lijfrente-uitkering zijn.

Voor de uitkeringsfase van jouw lijfrente kies je een bank, verzekeraar of beleggingsinstelling om het bedrag te laten uitkeren. Je kunt kiezen voor een tijdelijke of een levenslange lijfrente-uitkering. Een levenslange uitkering kan alleen bij een verzekeraar. De tijdelijke uitkering keert minimaal vijf jaar uit. De regels voor de uiterlijke ingangsdatum en duur van jouw lijfrente-uitkering verschilt per keuze.

Je kunt een vaste uitkering kiezen, waarbij de op dat moment geldende rente bepaalt hoeveel je maandelijks krijgt. Maar je kunt ook een zogeheten ‘doorbeleggende lijfrente’ kiezen, waarbij je kans hebt op een hogere uitkering, maar ook meer risico loopt.

BrightPensioen gaat ook een doorbeleggende lijfrente aanbieden, wanneer de wetgeving op een aantal punten wordt aangepast. Meer hierover in deze FAQ.

-

Wat is het verschil tussen een pensioenrekening en beleggingsrekening?

Een pensioenrekening is bedoeld voor je pensioen. Dit noemen we ook wel een lijfrenterekening. Het geld op deze rekening staat vast. Als je met pensioen gaat, laat je die pot geld uitkeren.

De inleg op deze rekening is fiscaal voordelig. Dit houdt in: je mag de inleg aftrekken van de belasting (zolang het binnen jouw jaarruimte valt). Je betaalt dus minder belasting of krijgt belasting terug. Ook hoef je geen vermogensrendementsheffing te betalen over dit potje.

Een nadeel is dat je over je uitkering, inclusief je rendement, wel inkomstenbelasting betaalt.De pensioenrekening valt onder box 1.

Een beleggingsrekening is bedoeld om een potje op te bouwen, zonder je geld vast te zetten. Bijvoorbeeld voor een tussenpensioen. Flexibel dus, maar de keerzijde is dat je hier geen belastingvoordeel over ontvangt. En je betaalt vermogensrendementsheffing over je geld. Een beleggingsrekening is zonder extra kosten te openen binnen je lidmaatschap bij Bright.

De beleggingsrekening valt onder box 3.

-

Hoe werkt de pensioenindicator? Uitleg berekening en formule

De pensioenindicator geeft een indicatie van hoeveel geld je opzij moet leggen voor een bepaald pensioenvermogen. De berekening en formule van de tool worden hieronder toegelicht.

Berekening en formule pensioenindicator

De pensioenindicator gaat als volgt te werk.

1. Allereerst berekent de tool hoeveel jaar je nog zult opbouwen (je gewenste pensioenleeftijd minus je huidige leeftijd, afgerond naar beneden).

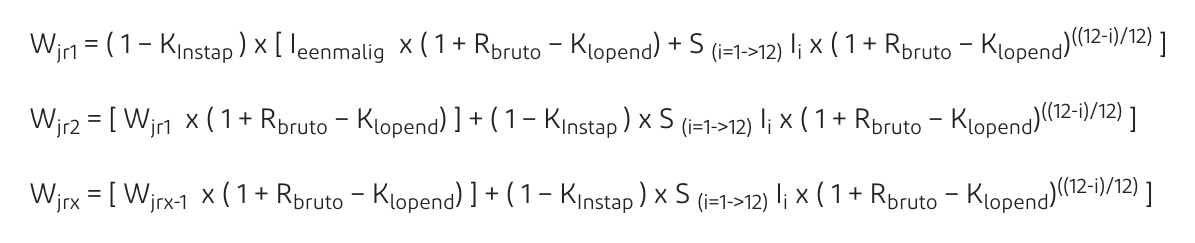

2. Daarna wordt er per jaar uitgerekend wat de waarde aan het eind van het jaar bedraagt van je eenmalige inleg plus het saldo aan het begin van het jaar (na aftrek van de instapvergoeding), vermeerderd met je maandelijkse inleg in dat jaar (na aftrek instapvergoeding), waarbij de maandelijkse inleg nog een deel van het jaar mee-rendeert.

In formulevorm ziet dat er dan zo uit (voor de wiskundigen onder ons):

3. Uiteindelijk komt de tool op het laatste jaar uit waarin pensioenvermogen wordt opgebouwd. Om tot de indicatie van het opgebouwde vermogen te komen, wordt de uitstapvergoeding van de eindwaarde van het laatste jaar afgetrokken.

- Indicatie opgebouwd vermogen (voor afronding) = ( Wgewenste eindleeftijd x ( 1 – Kuitstap )).

Dit bedrag ronden we bewust af naar het dichtstbijzijnde 500-tal. Het gaat per slot van rekening om een indicatie. Een niet afgerond bedrag zou een exacte voorspelling kunnen suggereren.

4. Met dit bedrag wordt vervolgens een indicatieve bruto maanduitkering berekend.

- Indicatie bruto uitkering per maand (voor afronding) = ( Indicatie Opgebouwd Pensioenvermogen x Puitkering ) / 12

Dit bedrag ronden we af naar het dichtstbijzijnde 10-tal. Dit is de indicatie bruto maanduitkering.

5. Om tot de koopkracht te komen, hanteren we de prijsindex o.b.v. de EU inflatie voorspelling van 2% per jaar (huidige jaar = 100) op de gewenste pensioenleeftijd. Deze gebruiken we vervolgens voor een inflatiecorrectie op de indicatie bruto maanduitkering. Deze koopkracht wordt ook afgerond op het dichtstbijzijnde 10-tal.

Uitleg rendement

Bij de getoonde rendementen zijn de jaarlijkse variabele beleggingskosten verrekend met het rendement. Deze kosten bestaan uit de transactiekosten en de jaarlijkse fondskosten (beide tegen kostprijs). We verrekenen met de meest recent bekende kosten. Immers: we beleggen tegen kostprijs, en deze verandert per jaar.

Ons vaste lidmaatschap wordt niet meegenomen in de berekening. Deze gaat namelijk niet ’ten koste’ van je pensioenvermogen, wordt los van je pensioenpot gefactureerd en voor dat lidmaatschap krijg je ook meer dan één rekening.

Melding: Bright wel of niet aantrekkelijk

Het kan voorkomen dat je een melding te zien krijgt dat BrightPensioen minder aantrekkelijk is voor jou. Dit doen wij om jou een eerlijk beeld te geven of pensioen opbouwen bij Bright interessant is.

De tool berekent namelijk hoeveel je zou hebben opgebouwd bij een fictieve aanbieder die 1,15% per jaar over het beheerd vermogen rekent en 0,75% in- en uitstapkosten per storting. Dit percentage is een gemiddelde van de kosten die 12 concullega’s met een duurzaam fonds rekenen. Deze concullega’s zijn Brand New Day, KNAB, NNEK, Nationale Nederlanden, Meesman, Pensioenbeleggen, Fintessa vermogensbeheer, OAKK, Peaks, Rabobank, Semmie en Stan & Wende.

Zodra het verschil in opgebouwd vermogen bij BrightPensioen en de fictieve aanbieder groter is dan de totale som aan lidmaatschapskosten bij Bright, verschijnt deze melding. Het niet verschijnen van een melding. betekent dus niet dat we de goedkoopste zijn, maar wél dat we goedkoper dan gemiddeld zijn.

Toelichting formule pensioenindicator

In de bovengenoemde formule is met onderstaande variabelen gewerkt:

- Wjrx = Waarde jaar x

- Ieenmalig = eenmalige inleg

- Ii = inleg in maand i

- Klopend = lopende fondskosten (zie hier), dit is onze kostprijs van de huidige portefeuille.

De verwachting is dat onze lopende fondskosten de komende jaren verder naar beneden zullen gaan. Toch kunnen wij de toekomst niet voorspellen. Er bestaat altijd een kans dat deze hoger uitvallen dan verwacht, al zal dit nooit meer dan 0,25% zijn.

- Kinstap = Instapvergoeding (0,08%)

- Kuitstap = uitstapvergoeding (0,08%)

- Rbruto = bruto rendement (als ingevoerd door jou). Onze lange termijn rendementsdoelstelling (ná kosten) ligt op 4% boven inflatie (2%), vandaar dat het default percentage van 6%.

- Let wel: bij kortere looptijden geldt vanwege de lifecycle afbouw een lagere rendementsdoelstelling. In onderstaande tabel is deze terug te vinden.

- Puitkering = Percentage uitkering die aangekocht kan worden. Hierbij gaan we uit van het percentage ná kosten zoals deze momenteel in de markt aangeboden worden. Voor een looptijd van 20 jaar rekenen we met 7,5%, voor 25 jaar met 6,75% en voor 30 jaar met 6,7%.

Verwacht bruto rendement volgens de lifecycle

Looptijd Indicatief bruto rendement Langer dan 47 jaar 6,5% 19 tot 47 jaar 6,0% 12 tot 18 jaar 5,5% 9 tot 11 jaar 5,0% 6 tot 8 jaar 4,5% 3 tot 5 jaar 4,0% Korter dan 3 jaar 3,5% Bovenstaande indicatieve bruto rendementen zijn tot stand gekomen op basis van de rendementen per subfonds die voortkomen uit de voorgeschreven berekeningen van het essentiële informatie document. Hierbij is gekozen voor een gemixt rendement waarbij 2/3 van het rendement uit het gematigde scenario is gebruikt en 1/3 van het rendement uit het gunstige scenario per subfonds. Hierna is het resulterende rendement teruggerekend naar een vergelijkbaar gemiddeld rendement over de desbetreffende looptijd. Deze gemiddelde rendementen zijn vervolgens naar beneden afgerond naar het dichtstbijzijnde halve procent.

-

Wat is het verschil tussen een verzekerde en een bancaire lijfrente?

Tot 2008 waren alle lijfrentes verzekeringen. Verzekerde lijfrentes, ook wel lijfrentepolis genoemd. Die werden alleen door verzekeraars aangeboden. Vaak waren dit woekerpolissen. Aan het potje wat je opbouwt zitten (één of meerdere) verzekeringen gekoppeld. Daarom was het voor de meeste klanten onduidelijk welk deel van de inleg gebruikt werd voor het potje voor later en welk deel een verzekeringspremie was. Verzekerde lijfrentes waren intransparant, complex en duur.

Vanaf 2008 mochten ook banken en beleggingsinstellingen lijfrentes aanbieden. Dit worden bancaire lijfrentes genoemd. Eenvoudiger producten zonder gekoppelde verzekeringen. Je gehele inleg wordt – na aftrek van kosten – gebruikt voor het potje voor later. Er zijn twee varianten: een spaarlijfrente en een beleggingslijfrente.

Bekijk hier de verschillen tussen spaarlijfrente en beleggingslijfrente

-

Kan er iemand langskomen om mij en mijn werknemers uitleg te geven over pensioen?

Zeker. Wij helpen graag! Afhankelijk van de grootte van je bedrijf, kunnen wij bijvoorbeeld een webinar of workshop organiseren. Bij een workshop komt een van onze pensioenexperts langs om haarfijn uit te leggen hoe (Bright en) pensioen werkt. Voor een live webinar kun je online een afspraak maken. Interesse of meer weten? Neem dan even contact met ons op.

-

Waarom verschilt het doelrendement van de pensioenindicator van de resultaten bij een normale beurs in de pensioenplanner (oude portal)?

De pensioenplanner in de vroegere, oude portal houdt geen rekening met inflatie. Onze pensioenindicator houdt wél rekening met inflatie.

Ons doelrendement is 4% boven inflatie. Dat is de reden dat het standaard / normale percentage bij de pensioenindicator (bij looptijd > 18 jaar) op 6% staat (met inflatie) en bij de oude pensioenplanner op 4% (zonder inflatie). Het percentage waarmee gerekend wordt voor langjarige inflatie is 2%.

Daarom toont de pensioenindicator bij de uitkering per maand absolute bedrag en het bedrag in koopkracht. Dat laatste bedrag moet je als richtlijn gebruiken voor het bepalen van je inleg. -

Op welke manier kan ik als werkgever pensioen faciliteren voor mijn werknemers?

Je kunt als werkgever pensioen faciliteren en de inschrijf- en lidmaatschapskosten betalen voor jouw werknemers. Daarnaast kun je ook bijdragen in de opbouw, in de vorm van extra brutosalaris (onder de noemer “bijdrage oudedag” bijvoorbeeld). Hierdoor stimuleer je dat medewerkers starten met hun pensioenopbouw. De werknemer betaalt hier inkomstenbelasting over, maar kan deze terugvragen (mits de inleg binnen de jaarruimte valt) tijdens de aangifte inkomstenbelasting of via een zelf aan te vragen maandelijkse aanslag.

Onze ervaring is dat zo’n 30% van de werknemers meedoet, als de werkgever enkel het lidmaatschap betaalt. Als een werkgever ook een bijdrage doet aan de pensioenopbouw, stijgt dit percentage naar 70% – 90%.

-

Biedt BrightPensioen een nabestaandenpensioen?

Bright-leden kunnen een Bright Nabestaandenverzekering afsluiten. Met deze verzekering kun je het vermogen in jouw pensioenpot aanvullen tot het uiteindelijke bedrag dat je aan pensioen wilt opbouwen. Zo ontvangen jouw nabestaanden altijd een volwaardig bedrag, mocht je voor jouw pensioen komen te overlijden.

De Bright Nabestaandenverzekering is een alternatief op het nabestaandenpensioen. Een nabestaandenpensioen bestaat namelijk uitsluitend bij tweede pijler pensioenregelingen.

-

Wat zijn de verschillen tussen de oplossing van BrightPensioen en een traditionele collectieve pensioenregeling?

Traditioneel regelen werkgevers pensioen voor hun medewerkers via de zogenoemde tweede pijler van ons pensioenstelsel. Een groeiende groep werkgevers kiest voor een alternatieve oplossing via de derde pijler, zoals die van BrightPensioen. De derde pijler is over het algemeen namelijk flexibeler, moderner en simpeler.

Er zijn veel verschillen tussen beide pijlers. Op deze pagina hebben we die uiteengezet en ook in ons whitepaper komen de verschillen aan bod.

Let op: Het is wettelijk alleen mogelijk om opgebouwd pensioen over te hevelen binnen dezelfde pijler.

-

Heeft BrightPensioen een dekkingsgraad?

Nee. Dekkingsgraden hebben betrekking op pensioenfondsen waarbij al het vermogen in een collectieve pot zit. Het is de verhouding tussen het totale vermogen en de verplichtingen die een pensioenfonds heeft naar de toekomst. Bij BrightPensioen bouw je pensioen op in een eigen, individuele pensioenpot. Als je met pensioen gaat laat je deze pensioenpot uitkeren. Dekkingsgraden spelen hier geen rol in.