Vragen over Over BrightPensioen

-

Hoeveel certificaten bezit ik als lid van Bright?

Eind 2024 heeft er een wijziging plaatsgevonden in de juridische structuur van BrightPensioen (officieel: Bright Pensions NV). Bright is nu zelf een coöperatie. Lees hier meer over de achtergrond van deze wijziging.

In de nieuwe structuur is een onderscheid gemaakt tussen de winstcertificaten en deelnemerscertificaten. Dit was voorheen niet zo, waardoor je één getal aan certificaten zag staan in de portal. Wij zullen op een later moment weer inzichtelijk maken hoeveel winstcertificaten en deelnemerscertificaten jij precies bezit.

Je kunt dit nu al terugrekenen aan de hand van de datum dat je lid geworden bent. Ben je na 31 december 2020 lid geworden krijg je uitsluitend deelnemerscertificaten (100). Deelnemers die voor 1 januari 2021 een bedrag van 100,- aan inschrijfgeld betaald hebben, krijgen zowel winstcertificaten als deelnemerscertificaten.

Van de eerder toegekende certificaten worden er 100 omgezet naar deelnemerscertificaten; de overige worden winstcertificaten. Voorbeeld: een deelnemer die in 2017 voor zijn inschrijfgeld 400 certificaten kreeg, heeft nu 300 winstcertificaten en 100 deelnemerscertificaten.In onderstaande tabel zie je hoeveel certificaten een deelnemer op het moment van lid worden kreeg en hoe dit in de nieuwe structuur is. W staat voor winstcertificaten en D staat voor deelnemerscertificaten.

Lid sinds Oude structuur Nieuwe structuur 1/1/2015 500 C 400 W 100 D 1/7/2016 400 C 300 W 100 D 1/1/2018 300 C 200 W 100 D 1/1/2019 250 C 150 W 100 D 1/1/2020 200 C 100 W 100 D 1/1/2021 80 C 0 W 100 D 1/7/2021 ? 0 W 100 D Daarnaast kun je ook nog certificaten hebben verkregen via de deelnemercrowdfunding in 2017 of via het member-get-member programma ‘Delen voor aandelen’. Deze certificaten zijn 1:1 omgezet in winstcertificaten.

-

Waarom koos Bright voor een coöperatie in plaats van een STAK met certificaathouders?

Wij krijgen weleens de vraag: waarom koos Bright voor een coöperatie in plaats van een STAK met certificaathouders?

Bij een STAK (stichting administratiekantoor) hebben certificaathouders niets te zeggen. Het gaat puur om economisch eigendom. Certificaathouders van STAK kunnen bijvoorbeeld niet het stichtingsbestuur benoemen of beïnvloeden.

Wij vinden het júist belangrijk om van onze deelnemers te horen. Wat speelt er en wat houdt hun bezig. Ideeën met draagkracht moeten ingebracht kunnen worden en twijfels uitgesproken kunnen worden. Wij kozen daarom voor een coöperatief model.

-

Hoe zit het met het beloningsbeleid bij BrightPensioen?

Werknemers van BrightPensioen (inclusief bestuur) verdienen een marktconforme beloning in de vorm van salaris. Daarnaast krijgen zij 8% vakantiegeld, een vergoeding voor het gebruik van hun mobiele telefoon, eventueel reiskostenvergoeding en een een bijdrage voor hun pensioen (na zes maanden in dienst). De bijdrage voor pensioen is maximaal de helft van de maandelijkse inleg van de medewerker, met als maximum de helft van de jaarruimte van de medewerker.

BrightPensioen kiest naast deze marktconforme beloning voor beheerste beloning. Dit wil zeggen dat het beloningsbeleid geen prikkels bevat voor onverantwoorde risico’s in de bedrijfsvoering en onzorgvuldige dienstverlening aan klanten. Dit wordt niet alleen van ons verwacht als financiële instelling, maar ligt ook in lijn met het ‘BrightPensioen idee’ van het aanbieden van een eerlijk en helder pensioenproduct met zorg voor de klanten.

Kort samengevat: met uitzondering van de marktconforme beloning in de vorm van salaris, worden er geen andere beloningen of bonussen aan de werknemers van BrightPensioen uitgekeerd.

Het hele beloningsbeleid (document) vind je in ons documentencentrum.

-

Can I visit the website of BrightPensioen in English (or any other language)?

We realise it can take time to understand a Dutch website, especially if it is different from your (first) language. We have not translated our website into English (yet), but there is an easy way to do this yourself, if you want to, with Google Translate.

- Go to the website of Google Translate.

- Type our website (www.brightpensioen.nl) in the left box.

- Choose the language you want to translate to, in the right box.

- Click on the link that is created in the right box, to go to the translated website.

It can take a few seconds for the page to load fully. Of course, the translation will not be flawless, but it can be very helpful.

Also, please know our customer service colleagues speak multiple languages (call: 020 – 70 70 540 or e-mail: info@brightpensioen.nl) and they’re available to help you with any questions you might still have.

Does your employer facilitate your pension at BrightPensioen? Please know there’s this English page and a webinar available for you.

-

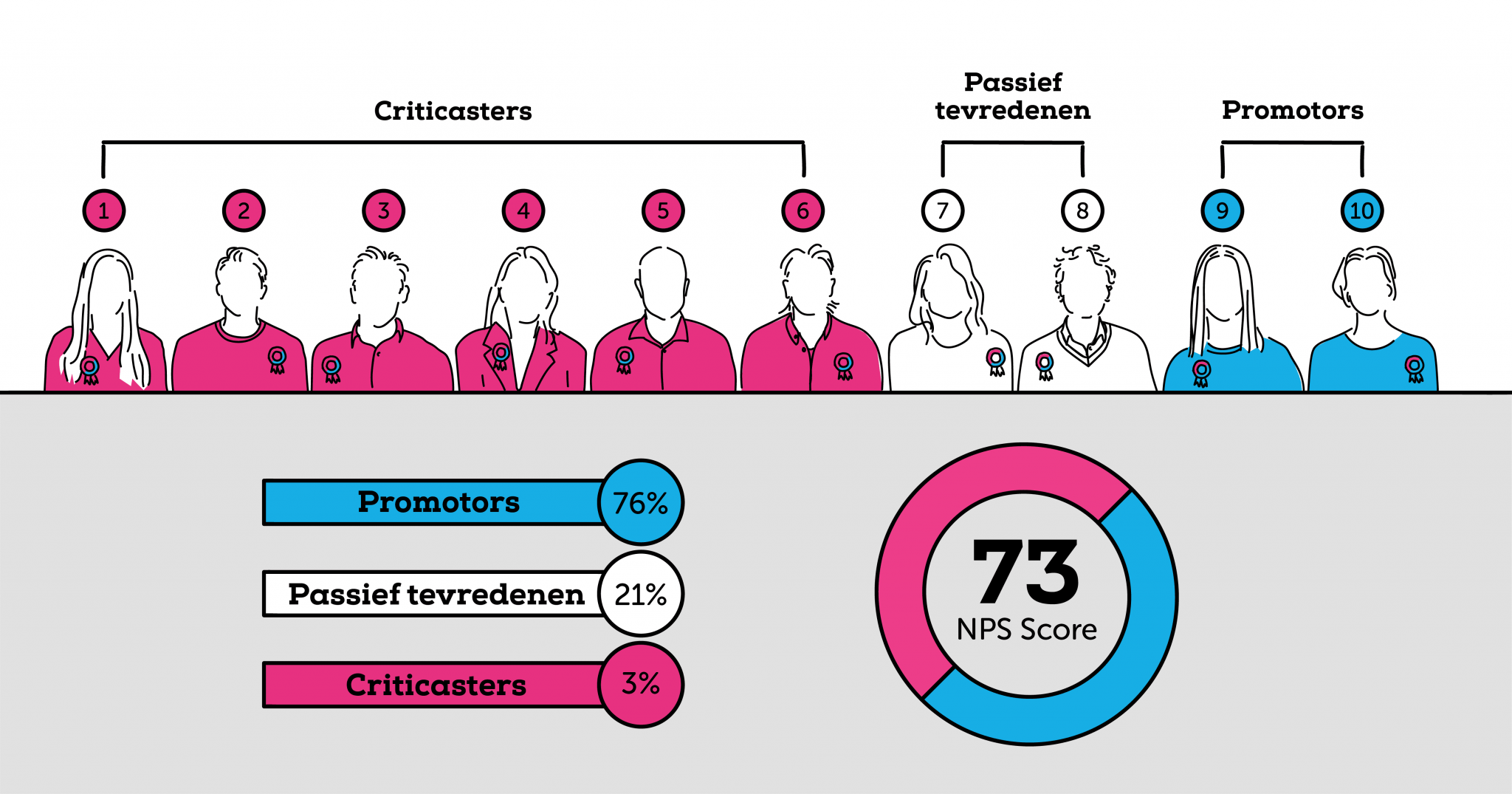

Hoe berekent Bright de NPS (Net Promoter Score)?

De NPS (Net Promoter Score) is de bekendste indicator voor klanttevredenheid en/of -loyaliteit.

Er wordt één belangrijke vraag gesteld:

“Hoe waarschijnlijk is het dat je <bedrijf X> zou aanraden aan een vriend of collega?”

Het antwoord hierop is een getal van 0 t/m 10. Hierbij geldt:

- De mensen die een score 9 of 10 geven zijn promoters.

- De mensen die een score 0 t/m 6 geven worden criticasters genoemd.

De Net Promoter Score (NPS) is het percentage promoters minus het percentage critici. Dat getal ligt dus tussen de -100 en de 100.

Bijvoorbeeld: als 30% van de respondenten een 9 of 10 geeft en 10% geeft een 6 of lager, dan is de NPS score (30 – 10 =) 20.

Zie hier de meest recente NPS meting van BrightPensioen.

-

Biedt BrightPensioen een oplossing voor arbeidsongeschiktheid?

Onze focus ligt op pensioen! Maar we werken wel samen met het crowdsurance platform SharePeople op het gebied van arbeidsongeschiktheid. Een grote groep Bright-leden deelt daar onderling het risico op arbeidsongeschiktheid in een besloten kring. Daarnaast hebben we een ‘twee in één oplossing‘ voor ondernemers die zowel hun pensioen als risico op arbeidsongeschiktheid nog moeten regelen.

-

Kan er iemand langskomen om mij en mijn werknemers uitleg te geven over pensioen?

Zeker. Wij helpen graag! Afhankelijk van de grootte van je bedrijf, kunnen wij bijvoorbeeld een webinar of workshop organiseren. Bij een workshop komt een van onze pensioenexperts langs om haarfijn uit te leggen hoe (Bright en) pensioen werkt. Voor een live webinar kun je online een afspraak maken. Interesse of meer weten? Neem dan even contact met ons op.

-

Wat zijn de verschillen tussen de oplossing van BrightPensioen en een traditionele collectieve pensioenregeling?

Traditioneel regelen werkgevers pensioen voor hun medewerkers via de zogenoemde tweede pijler van ons pensioenstelsel. Een groeiende groep werkgevers kiest voor een alternatieve oplossing via de derde pijler, zoals die van BrightPensioen. De derde pijler is over het algemeen namelijk flexibeler, moderner en simpeler.

Er zijn veel verschillen tussen beide pijlers. Op deze pagina hebben we die uiteengezet en ook in ons whitepaper komen de verschillen aan bod.

Let op: Het is wettelijk alleen mogelijk om opgebouwd pensioen over te hevelen binnen dezelfde pijler.

-

Moet iedereen verplicht meedoen en betaal ik voor werknemers die niet meedoen?

Daar kunnen wij kort over zijn: nee.

Jij bepaalt als werkgever wie mee mag doen. Medewerkers kiezen vervolgens zelf of ze ook daadwerkelijk een rekening willen openen voor hun pensioenopbouw. Als werkgever kun je dit natuurlijk wel stimuleren. Maar vrijheid staat voorop: het is en blijft individuele pensioenopbouw. En uiteraard betaal je alléén voor werknemers die meedoen. In de werkgeversportal kun je op ieder moment inzien om welke medewerkers het gaat.

-

Wat voor een instelling is BrightPensioen?

BrightPensioen is een beleggingsinstelling die vermogen belegt ten behoeve van de oudedagsvoorziening van mensen die zelf hun pensioen moeten regelen. Zoals zzp’ers en mensen in loondienst zonder pensioenregeling. Deze doelgroep is aangewezen op de derde pijler binnen ons pensioenstelsel en kan uitsluitend derde pijler pensioen (oftewel “lijfrente”) opbouwen. Bijvoorbeeld bij ons.

BrightPensioen is een financiële instelling die beleggingslijfrente biedt voor derde pijler pensioenopbouw. Wij zijn dus geen pensioenfonds, geen pensioenverzekeraar en geen premiepensioeninstelling.

-

Wat krijg ik voor het jaarlijks lidmaatschap?

Uit het lidmaatschap wordt de volledige bedrijfsvoering van BrightPensioen betaald. Dit zijn onder andere de kosten voor het vermogensbeheer, het voeren van de pensioenadministratie, de IT systemen, de personeelskosten, de huur van onze kantoorruimte, onze vergunning, etc. De enige kosten die niet uit de € 210,- betaald worden zijn de variabele beleggingskosten.

-

Wat is het verschil tussen BrightPensioen en banksparen?

Bij banksparen wordt je geld fiscaal vriendelijk voor je oude dag gespaard. Het rendement bij banksparen wordt bepaald door de rente die de bank biedt. Die is vaak laag. Normaliter bestaat je pensioen voor het grootste deel uit rendement en voor een kleiner deel uit inleg. Daarvoor is meer rendement nodig dan dat bij banksparen behaald kan worden.

BrightPensioen belegt het geld van de deelnemers in een mix van aandelen en obligaties. Bij beleggen heb je een hoger verwacht rendement dan bij sparen, maar loop je als deelnemer wel beleggingsrisico.

In dit artikel lees je meer over lijfrente sparen vs beleggen.

-

Wie zijn de initiatiefnemers van BrightPensioen?

BrightPensioen is opgericht door Karin Jakobsen. Een financiële instelling, opgericht door een vrouw. Dat is tamelijk bijzonder in een wereld die vooral door mannen wordt gedomineerd. Nu hoeft dat niet noodzakelijk beter te zijn, maar het is wel verfrissend. Kort na oprichting sloot Sjaak Zonneveld zich aan. Samen trekken Karin en Sjaak nu op om het financiële en pensioenstelsel op te schudden. Hun doel: een beter, eerlijker en duurzamer stelsel.

Karin staat ook aan het roer van ons beleggingsbeleid. Fun fact: verschillende onderzoeken (zoals deze en deze) laten zien dat vrouwen beter zijn in beleggen dan mannen. Zo nemen ze minder risico, hebben meer oog voor de lange termijn en doen minder transacties. Meer over ons beleggingsbeleid lees je op onze website.

-

Wie is/wordt eigenaar van BrightPensioen?

BrightPensioen is eigendom van de oprichters, de crowdfunders, Allianz, enkele informal investors en de deelnemerscoöperatie.

De deelnemers zijn via een deelnemerscoöperatie certificaathouder. Op deze manier borgen we dat deelnemers zeggenschap hebben over hun pensioen en dat – als Bright winst kan uitkeren, de deelnemers daarvan meeprofiteren.

Waarom? Wij vinden het vreemd dat deelnemers die in Nederland (verplicht) zijn aangesloten bij een pensioenfonds, weinig over hun pensioen te zeggen hebben. Het is jouw pensioen, dus jij zou er dan ook iets over te zeggen moeten hebben. Wij vinden dat dit anders en beter kan en doen dit daarom met onze deelnemerscoöperatie.

-

Wat houdt "aandeelhouder worden" precies in?

Bij BrightPensioen wordt iedere klant ook lid van onze deelnemerscoöperatie en via deze coöperatie word je mede-eigenaar van BrightPensioen. De coöperatie is namelijk één van de aandeelhouders van BrightPensioen.

Er is een coöperatiebestuur en een jaarlijkse Algemene Ledenvergadering (ALV). Daar kan iedere deelnemer zaken ter tafel brengen. Het bestuur kan deze punten – als aandeelhouder van BrightPensioen – inbrengen op de Algemene Vergadering van Aandeelhouders (AVA) van BrightPensioen.

Naarmate het aantal deelnemers groeit, groeit het aandelenbelang – en daarmee de zeggenschap – van de deelnemerscoöperatie. Als er in de toekomst winst kan worden gedeeld, dan delen de leden hierin mee.

-

Hoe dien ik een klacht in en is BrightPensioen aangesloten bij het KiFiD?

Als financiële instelling heeft BrightPensioen een klachtenprocedure, te vinden in ons documentencentrum. Klachten kunnen via telefoon, e-mail of het contactformulier vanuit de portal ingestuurd worden.

Daarnaast is BrightPensioen aangesloten bij het KiFiD. Dit betekent dat als je een klacht hebt over onze dienstverlening en je komt er met ons niet uit, je deze klacht kunt indienen bij het KiFiD. Is jouw klacht ontvankelijk? Dan zal het KiFiD je klacht in behandeling nemen en haar uitspraak is bindend voor BrightPensioen.

-

Hebben jullie een vergunning om te beleggen?

Ja, op 19 december 2014 is onze vergunning tot het beheren van een instelling voor collectieve belegging in effecten(‘ICBE Beheerder’, ook wel beleggingsinstelling genoemd) met vergunningsnummer 11000631 afgegeven door de Autoriteit Financiële Markten (AFM). Bright Pensions N.V. (‘Bright’) staat onder toezicht van Autoriteit Financiële Markten en De Nederlandsche Bank.

-

Heeft BrightPensioen een dekkingsgraad?

Nee. Dekkingsgraden hebben betrekking op pensioenfondsen waarbij al het vermogen in een collectieve pot zit. Het is de verhouding tussen het totale vermogen en de verplichtingen die een pensioenfonds heeft naar de toekomst. Bij BrightPensioen bouw je pensioen op in een eigen, individuele pensioenpot. Als je met pensioen gaat laat je deze pensioenpot uitkeren. Dekkingsgraden spelen hier geen rol in.