Hoe groot kan jouw pensioenpot worden?

Opbouwperiode: jaar

Indicatie opgebouwd vermogen

Dit is de totale pot met geld die kunt opbouwen. Met dit geld koop je uiteindelijk een uitkering aan. Je bepaalt zelf hoe lang de uitkeringsperiode moet zijn.

Indicatie opgebouwd vermogen

€

Indicatie opgebouwd vermogen

Indicatie bruto uitkering per maand

Dit is een indicatie van de uitkering die je bij de huidige rentestand kunt verwachten voor de periode daaronder kiest. Koopkracht toont wat deze uitkering in euro's van vandaag zou zijn bij een inflatie van 2%. Kijk dus voor het bepalen van je inleg naar de door jou gewenste koopkracht.

Indicatie bruto uitkering per maand

€

Koopkracht: €

Indicatie bruto uitkering per maand

Wat mis ik als ik jaar later begin?

€ − % minderDisclaimer

Deze tool geeft je een indicatie van het pensioenvermogen dat je kunt opbouwen en bijbehorende uitkering bij een zelf te variëren inleg, rendement en looptijd. Het jaarlijks lidmaatschap wordt niet op de inleg in mindering gebracht en is ook niet verwerkt in de indicatie van het opgebouwd vermogen. Hier lees je hoe de berekening en formule werkt.

De getoonde bedragen zijn een indicatie. Er is geen rekening gehouden met jouw persoonlijke situatie. De indicatie is géén individueel advies en er kunnen geen rechten aan worden ontleend. Het daadwerkelijke eindresultaat is van meerdere factoren afhankelijk. De waarde van je beleggingen kan fluctueren. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

Dit heb je nodig voor de berekening

-

Benodigd inkomen voor later

Hoeveel inkomen denk je later nodig te hebben? Wat zijn je vaste lasten? Heb je straks een afgeloste hypotheek of woon je in een huurhuis? Blijf je misschien (deeltijd) werken na je AOW leeftijd? Heb je één of twee (of meerdere) inkomens, bijvoorbeeld van je partner? Dat alles heeft invloed op wat je nodig hebt.

-

Al opgebouwd pensioenvermogen

Bezoek mijnpensioenoverzicht.nl. Dit is dé plek waar je jouw al opgebouwde pensioen en AOW kunt inzien. Aan de hand daarvan kun je beter inschatten of je extra pensioen nodig hebt of niet. Let op: heb je pensioen opgebouwd in de derde pijler van het pensioenstelsel? Zoals lijfrente of een bankspaarproduct? Dan staat dit niet in het pensioenoverzicht. Je kunt de waarde hiervan opvragen bij je aanbieder.

-

Onze pensioen calculator

Je hebt nu een beeld van wat je denkt nodig te hebben en wat je mogelijk al opbouwt of opgebouwd hebt. Nu is de pensioentool aan de beurt! Met de tool bereken je wat je moet inleggen voor een bepaald aanvullend pensioen, om het gat tussen beide te kunnen dichten. Je kunt met jouw inleg, huidige leeftijd en pensioenleeftijd een indicatie krijgen van jouw toekomstige (bruto) pensioen.

Inzicht in jouw pensioenopbouw

Als je zelf (aanvullend) pensioen gaat regelen, wil je natuurlijk weten hoeveel je kunt opbouwen. Want de AOW-uitkering is geen vetpot. Onze pensioen calculator komt dan goed van pas. En daarna is het vooral een kwestie van… doen! Want hoe eerder je start, hoe beter jij er straks voor staat.

Vraag en antwoord

-

Hoe werkt de pensioenindicator? Uitleg berekening en formule

De pensioenindicator geeft een indicatie van hoeveel geld je opzij moet leggen voor een bepaald pensioenvermogen. De berekening en formule van de tool worden hieronder toegelicht.

Berekening en formule pensioenindicator

De pensioenindicator gaat als volgt te werk.

1. Allereerst berekent de tool hoeveel jaar je nog zult opbouwen (je gewenste pensioenleeftijd minus je huidige leeftijd, afgerond naar beneden).

2. Daarna wordt er per jaar uitgerekend wat de waarde aan het eind van het jaar bedraagt van je eenmalige inleg plus het saldo aan het begin van het jaar (na aftrek van de instapvergoeding), vermeerderd met je maandelijkse inleg in dat jaar (na aftrek instapvergoeding), waarbij de maandelijkse inleg nog een deel van het jaar mee-rendeert.

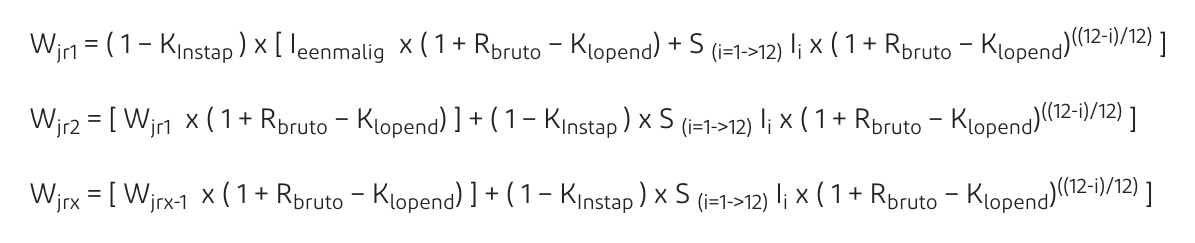

In formulevorm ziet dat er dan zo uit (voor de wiskundigen onder ons):

3. Uiteindelijk komt de tool op het laatste jaar uit waarin pensioenvermogen wordt opgebouwd. Om tot de indicatie van het opgebouwde vermogen te komen, wordt de uitstapvergoeding van de eindwaarde van het laatste jaar afgetrokken.

- Indicatie opgebouwd vermogen (voor afronding) = ( Wgewenste eindleeftijd x ( 1 – Kuitstap )).

Dit bedrag ronden we bewust af naar het dichtstbijzijnde 500-tal. Het gaat per slot van rekening om een indicatie. Een niet afgerond bedrag zou een exacte voorspelling kunnen suggereren.

4. Met dit bedrag wordt vervolgens een indicatieve bruto maanduitkering berekend.

- Indicatie bruto uitkering per maand (voor afronding) = ( Indicatie Opgebouwd Pensioenvermogen x Puitkering ) / 12

Dit bedrag ronden we af naar het dichtstbijzijnde 10-tal. Dit is de indicatie bruto maanduitkering.

5. Om tot de koopkracht te komen, hanteren we de prijsindex o.b.v. de EU inflatie voorspelling van 2% per jaar (huidige jaar = 100) op de gewenste pensioenleeftijd. Deze gebruiken we vervolgens voor een inflatiecorrectie op de indicatie bruto maanduitkering. Deze koopkracht wordt ook afgerond op het dichtstbijzijnde 10-tal.

Uitleg rendement

Bij de getoonde rendementen zijn de jaarlijkse variabele beleggingskosten verrekend met het rendement. Deze kosten bestaan uit de transactiekosten en de jaarlijkse fondskosten (beide tegen kostprijs). We verrekenen met de meest recent bekende kosten. Immers: we beleggen tegen kostprijs, en deze verandert per jaar.

Ons vaste lidmaatschap wordt niet meegenomen in de berekening. Deze gaat namelijk niet ’ten koste’ van je pensioenvermogen en wordt los van je pensioenpot gefactureerd.

Melding: Bright wel of niet aantrekkelijk

Het kan voorkomen dat je een melding te zien krijgt dat BrightPensioen minder aantrekkelijk is voor jou. Dit doen wij om jou een eerlijk beeld te geven of pensioen opbouwen bij Bright interessant is.

De tool berekent namelijk hoeveel je zou hebben opgebouwd bij een fictieve aanbieder die 1,25% per jaar over het beheerd vermogen rekent en 0,5% in- en uitstapkosten per storting. Dit is een percentage dat bij een duurzaam fonds niet ongebruikelijk is.

Zodra het verschil in opgebouwd vermogen bij BrightPensioen en de fictieve aanbieder groter is dan de totale som aan Bright lidmaatschapskosten, verschijnt deze melding. Zo kun je een weloverwogen besluit maken.

Let op: de melding houdt geen rekening met fiscaliteit, omdat deze voor iedereen anders kan zijn, zowel in de opbouw- als uitkeringsfase. Het niet verschijnen van een melding betekent overigens niet dat we de goedkoopste zijn. Er zijn meerdere factoren die meewegen bij het selecteren van een geschikte aanbieder. Vergelijk daarom altijd meerdere aanbieders.

Toelichting formule pensioenindicator

In de bovengenoemde formule is met onderstaande variabelen gewerkt:

- Wjrx = Waarde jaar x

- Ieenmalig = eenmalige inleg

- Ii = inleg in maand i

- Klopend = lopende fondskosten (0,21%), dit is onze kostprijs van de huidige portefeuille.

De verwachting is dat onze lopende fondskosten de komende jaren verder naar beneden zullen gaan. Toch kunnen wij de toekomst niet voorspellen. Er bestaat altijd een kans dat deze hoger uitvallen dan verwacht, al zal dit nooit meer dan 0,25% zijn.

- Kinstap = Instapvergoeding (0,07%)

- Kuitstap = uitstapvergoeding (0,05%)

- Rbruto = bruto rendement (als ingevoerd door jou). Onze lange termijn rendementsdoelstelling (ná kosten) ligt op 4% boven inflatie (2%), vandaar dat het default percentage van 6%.

- Let wel: bij kortere looptijden geldt vanwege de lifecycle afbouw een lagere rendementsdoelstelling. In onderstaande tabel is deze terug te vinden.

- Puitkering = Percentage uitkering die aangekocht kan worden. Hierbij gaan we uit van het percentage ná kosten zoals deze momenteel in de markt aangeboden worden. Voor een looptijd van 20 jaar rekenen we met 7,5%, voor 25 jaar met 6,75% en voor 30 jaar met 6,7%.

Verwacht bruto rendement volgens de lifecycle

Looptijd Indicatief bruto rendement Langer dan 47 jaar 6,5% 19 tot 47 jaar 6,0% 12 tot 18 jaar 5,5% 9 tot 11 jaar 5,0% 6 tot 8 jaar 4,5% 3 tot 5 jaar 4,0% Korter dan 3 jaar 3,5% Bovenstaande indicatieve bruto rendementen zijn tot stand gekomen op basis van de rendementen per subfonds die voortkomen uit de voorgeschreven berekeningen van het essentiële informatie document. Hierbij is gekozen voor een gemixt rendement waarbij 2/3 van het rendement uit het gematigde scenario is gebruikt en 1/3 van het rendement uit het gunstige scenario per subfonds. Hierna is het resulterende rendement teruggerekend naar een vergelijkbaar gemiddeld rendement over de desbetreffende looptijd. Deze gemiddelde rendementen zijn vervolgens naar beneden afgerond naar het dichtstbijzijnde halve procent.

-

Wat is mijn pensioenleeftijd?

Als er ergens gesproken wordt over “pensioenleeftijd”, dan wordt daarmee vaak de AOW-leeftijd bedoeld. Dit is de leeftijd waarop je jouw AOW-uitkering ontvangt.

AOW-leeftijd

Wanneer jij AOW ontvangt, hangt af van je geboortedatum en de levensverwachting in Nederland. De AOW-leeftijd is vastgesteld tot en met 2028 en is op dat moment 67 jaar en 3 maanden. Heb je in 2028 nog niet die leeftijd bereikt? Dan is de pensioenleeftijd voor jou sowieso 67 jaar en 3 maanden. De definitieve AOW-leeftijd is steeds vijf jaar van tevoren bekend.

Op de website van de Sociale Verzekeringsbank kun je alvast een indicatie krijgen van jouw AOW-leeftijd. De AOW-leeftijd in 2023 is 66 jaar en 10 maanden. De AOW-leeftijd in 2024 t/m 2027 is 67 jaar.

Pensioenrichtleeftijd werkgeverpensioen

Heb je daarnaast pensioen opgebouwd via je werkgever (tweede pijler pensioen)? Dan is die pensioenleeftijd of pensioenrichtleeftijd mogelijk anders dan jouw AOW-leeftijd. Deze is bij sommige aanbieders bijvoorbeeld nu 68 jaar. Je kunt bij jouw aanbieder navragen welke pensioenrichtleeftijd geldt voor jou. Bij sommige aanbieders kun je deze pensioenleeftijd aanpassen en eerder of later beginnen. Weet je jouw aanbieder(s) niet meer precies? Op mijnpensioenoverzicht.nl vind je een overzicht.

Pensioenleeftijd aanvullend pensioen

Heb je zelf aanvullend pensioen opgebouwd, bijvoorbeeld via lijfrente of een bankspaarproduct (derde pijler pensioen)? Dan ben je flexibeler met jouw pensioenleeftijd. Jij bepaalt wanneer jouw uitkering ingaat. Er zijn een paar regels.

Uitkering vóór jouw AOW-leeftijd starten: wil je de uitkering laten ingaan voordat je jouw AOW-leeftijd hebt bereikt? Dan moet de uitkering tot minimaal twintig jaar na de AOW-leeftijd doorlopen. Bijvoorbeeld: je bent nu 64 en wilt beginnen met uitkeren. De AOW-leeftijd is 67. Dan is de duur van de uitkeringsperiode minimaal drie jaar (van 64 tot 67 jaar) + twintig jaar.

Uitkering na jouw AOW-leeftijd starten: de uitkering moet uiterlijk vijf jaar na jouw AOW-leeftijd ingaan. De uitkering moet daarnaast minimaal vijf jaar duren. Laat je jouw lijfrente korter dan twintig jaar uitkeren (dat wordt ook wel tijdelijke lijfrente genoemd)? Dan mag de uitkering of uitkeringen (alle tijdelijke lijfrenten) niet hoger zijn dan € 24.168 per jaar (in 2023). Is het jaarlijkse bedrag van de uitkeringen hoger? Dan moet je de uitkeringen minimaal twintig jaar ontvangen. Dit wordt door de fiscus als levenslang gezien.

Je mag een tijdelijke lijfrente en levenslange lijfrente uitkering combineren. Bijvoorbeeld een tijdelijke lijfrente-uitkering van tien jaar die € 15.000 per jaar uitkeert en tegelijkertijd een lijfrente-uitkering van twintig jaar (wordt gezien als levenslang) die € 25.000 per jaar uitkeert. Hierdoor heb je de eerste tien jaar een uitkering van € 40.000 en daarna € 25.000, voor nog eens tien jaar.

-

Wanneer moet ik beginnen met geld opzijzetten voor mijn pensioen?

Dat bepaal je zelf. Wel is het zo dat hoe eerder je begint, hoe lager het bedrag is dat je maandelijks opzij moet zetten voor hetzelfde pensioen. Dat komt door het rendement-op-rendement effect. Daarom loont het om zo vroeg mogelijk te beginnen. Onze pensioenindicator laat zien wat een enorm verschil dit kan maken. Natuurlijk kun je tussendoor een poosje stoppen of wat minder inleggen als het even niet uitkomt. Dan rendeert je vermogen namelijk gewoon door!

-

Hoe hoog is de AOW-uitkering?

De AOW is gebaseerd op het minimum loon en hangt onder andere af van jouw woonsituatie. Ook als je niet werkt of niet gewerkt hebt, heb je recht op AOW. Voorwaarde is wel dat je in Nederland woonde. Voor elk jaar dat je in Nederland hebt gewoond, bouw je 2% van je AOW-uitkering op.

Als alleenstaande heb je in 2024 recht op € 1.541,53 bruto AOW per maand, ofwel € 1.459,53 netto AOW. Woon je samen of ben je getrouwd? Dan heb je in 2024 recht op € 1.047,60 bruto AOW per maand per persoon, ofwel € 991,87 netto AOW. Deze bedragen zijn inclusief de loonheffingskorting.

De AOW-bedragen wisselen per jaar, omdat de AOW over het algemeen mee stijgt met het prijspeil in Nederland. De meest actuele informatie en AOW-bedragen vind je op de website van Rijksoverheid.

De AOW-nettobedragen hierboven zijn inclusief de loonheffingskorting. Heb je naast de AOW ook ander inkomen en gebruik je daar de heffingskorting? Dan is het netto AOW-bedrag lager. Jouw AOW zonder loonheffingskorting is in 2024 als alleenstaande: € 1.166,11 netto en samenwonend/getrouwd: € 792,79 netto.

-

Wat is een pensioengat?

Je hebt een pensioengat als je minder dan 70% van jouw eindloon hebt opgebouwd voor je pensioen. Ten minste… Dat was vroeger zo. Inmiddels is het eindloon-pensioen afgeschaft. Dat zou betekenen dat héél veel mensen een pensioengat hebben. Als vuistregel wordt daarom nu vaak bij een pensioentekort aangehouden: minder dan 70% van je gemiddeld verdiende loon.

Toch blijft het een persoonlijke kwestie. Je kunt jouw pensioengat berekenen door te kijken naar wat je later denkt nodig te hebben en wat je nu opbouwt. Gebruik daarbij mijnpensioenoverzicht.nl en eventueel de online portal van jouw lijfrente-aanbieder. Gebruik vervolgens onze pensioenindicator om te zien hoeveel pensioen je naar schatting op kan bouwen bij welke inleg (bijvoorbeeld om je pensioentekort aan te vullen). Of lees onze uitgebreide blog hierover.

Onze oplossing voor jou